專家觀點>基金特區

基金特區:安聯:3方面覓高回報中資股 長線投資宜結合股價升幅股息總回報

【明報專訊】隨着內地經濟增長步伐趨向溫和,安聯投資高級基金經理鍾秀霞認為,一般企業盈利難如過去般錄高增長,長線投資中資股應着眼於結合股價升幅及股息的總回報,可從具結構性增長、盈利穩定增長及市場份額增長三大方向,發掘能提供較高總回報的中資股。

鍾秀霞指出,近月港股偏軟,為港股自年初低位急升三成後,獲利回吐所致,認為港股已觸底,基於內地積極推出政策穩定經濟,有助提振市場信心,同時中國經濟也有望受惠於美國減息;另一方面環球投資者開始憂慮美國經濟增長放緩,有需要調整環球資產配置,再加上近年內地企業增加派息及進行回購,也增強了股市根基,為市場復蘇提供條件,但由於市場仍在觀望內地房地產市場回穩,還有美國大選此一不確定因素,且港股目前已累升不少,故預期下半年港股較大機會維持上落市格局,並會較為波動。

料港股下半年較波動

過去兩年港股的沽壓,主要來自市場對中國經濟前景的憂慮。鍾秀霞表示,投資者要對內地及香港市場完全恢復信心,需待房地產市場回穩,目前市場並不期待內地樓價回升,只期望房地產市場穩定下來,不再拖低中國整體經濟增長,因目前內地部分產業如創新科技、新能源及旅遊等仍有增長,但相關增幅不足以完全抵銷房地產市場下跌的影響,故相信只要房地產穩定,市場信心將有較明顯的提升,而近期內地推出多項措施刺激樓市,部分一線城市的房地產市場交投已有好轉迹象。

內地樓市倘回暖 經濟難V形反彈

內地樓市回穩或仍要等待一段時間,鍾秀霞稱,即使樓市回暖,經濟也不會出現V形反彈,因內地經濟已由過去高速增長的時期,轉向以溫和步伐增長的階段,投資中資股也需有新思維,過去中國經濟增長曾逾10%,不少企業盈利可與經濟同步增長,部分高增長企業盈利增幅更可達20%至30%,至今中國經濟增速為溫和的5%,一般企業盈利增長難再達過去的高水平,股價升幅自然受限,故未來投資中資股宜着眼於結合股價升幅及股息的總回報。

至於選股,鍾秀霞認為可從3方面入手,第一方面可從具結構性增長的行業入手,因此類行業不受經濟周期影響,目前可受惠於進口取代、工業升值及新能源等行業,不僅具大型結構性增長趨勢,並且具國策支持,以工業升值為例,中國作為全球第二大經濟體,在科技創新的投資龐大,因整體供應鏈也需要升級,方可配合科技發展,但亦提醒即使行業具備長線增長趨勢,選股時也要考慮估值是否合理。

從盈利穩定增長等行業入手

至於第二方面,鍾秀霞表示,還可留意盈利穩定增長的企業,此類企業的特點為盈利可隨經濟穩定增長,投資需求不大,意味公司資金會較為充裕,投資者可選當中資金管理良好,並願意回饋股東,持續派息的股份,結合股價升幅及股息後,此類股份有望為投資者提供高單位數的總回報,而現時此類優質收息股不限於國企,基於近年不少民營企業也積極增加派息。

鍾秀霞續稱,第三方面可從市場份額有所增長的企業入手,如部分行業於過去數年受疫情影響,行業出現整合,行業領導者得以進一步擴大於內地的市場份額,旅遊業是其中之一,疫後未被淘汰的旅遊相關企業,受惠於競爭環境改善,宣傳成本減少下,仍可拓展市場份額,盈利增長空間進一步擴大,又如部分行業因內地加強規管,以保持行業長線健康發展,行業汰弱留強下,個別企業的市場份額亦有增長空間,教育行業是其中一個例子。

選股需留意企業出品可取代性

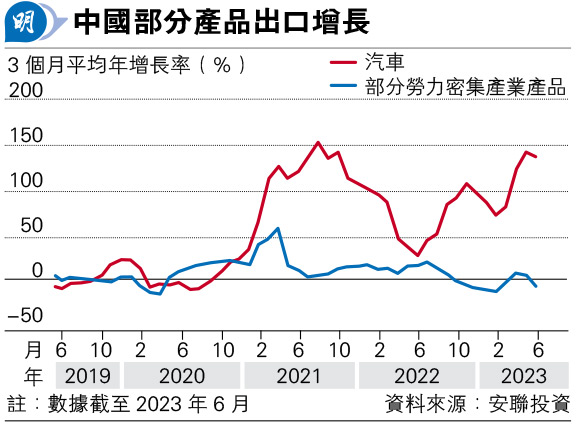

市場份額增長不限於內地,鍾秀霞表示,部分行業面對內地市場飽和,或內地市場增長減慢的情况下,開始將增長點轉向出口,拓展海外市場份額,如部分消費品、汽車及機械等,雖然出口或會面對地緣政治問題,但她認為內地產品的競爭力持續提升,過去內地產品競爭優勢主要在價格及成本上,近年產品質素提升下,整體競爭力增強,個別高質素產品即使面對出口關稅的提升,也有能力將部分增加的成本轉嫁予消費者,因此選股時需要留意相關企業出品的可取代性。