報章內容

徐風:加密貨幣爆風暴 無Fed put托巿

【明報專訊】今年諾貝爾經濟學獎得主之一、美國聯邦儲備局前主席伯南克,因在金融海嘯時啟動「量化寬鬆」措施,用印錢及以央行支持的方式,挽救及重新建立已崩潰的美國金融系統而備受讚譽。恰巧的是,曾經是全球加密貨幣第三大交易所的 FTX ,近日突然「爆煲」,被傳媒稱之為加密貨幣中的「雷曼事件」,可惜的是,沒有任何政府及機構願意承擔央行的功能,挽救FTX 。

當然,FTX 的問題在於挪用大量客戶資金,並借予關連的量化交易公司Alameda Research ,最終因其持有的代幣價格急跌,加上客戶大規模提款,無法處理客戶的提款要求而申請破產保護,以現今的規管角度,絕對是因內部監控問題,導致客戶資金出現嚴重損失。

儲局金融海嘯注資免崩潰

然而,假如將時間撥回2008年,研究美國出現「次按風暴」的原因,其實與金融機構與債券評級機構串通不無關係。金融機構將信用度不佳的次級按揭,透過分層(tranche)處理,再被評級機構評為最安全的AAA級,打包成收益穩定的資產,向銀行及保險公司出售。然而,隨着美國樓市在2007年開始持續下跌,業主不願還款,令這些AAA級證券都出現違約,資產大幅下跌。

連最安全的AAA級的資產,都出現嚴重違約,各大金融機構不知道手上持有的高級證券,是否包含這些次按的「有毒」資產,於是在風險管理的前提下,紛紛拋售手上的資產。個個想賣,無人敢買,金融系統出現流動性問題,持有大量相關資產的金融機構都出現嚴重虧損,並先後引致貝爾斯登及雷曼兄弟破產。結果,前者被摩根大通收購,後者則直接破產收場,骨牌效應下,引發更大的動盪。最終驅使美聯儲出手,先後注資拯救房利美、房貸美、AIG、通用汽車等,避免這些機構破產後,進一步影響整個金融系統崩潰。

換言之,與今時今日的FTX事件相比,2008年金融海嘯,也是因金融創新及利益驅動,以分層形式創造「更安全」的證券,同樣是出現大量內部監控問題而發生。只是雷曼事件令美國金融系統幾乎完全崩潰,對全球經濟影響巨大,才逼使美國聯儲局救市;至於FTX爆煲,受影響的資金規模僅得約100億美元,對實體經濟幾乎沒有任何影響。

另一方面,加密貨幣行業過去一直與各國監管機構處於對立位置,強調創新,超越國界,不接受監管。然而一旦出事,創辦人及高管則迅速逃往不受營運所在地能夠引渡受審的地方「歎世界」,置身事外。故此,傳統金融機構近年已多次被監管機構警告限制加密貨幣的曝險(Exposure),做好風險管控,任由加密貨幣行業自生自滅,不出手幫助的態度非常明顯。

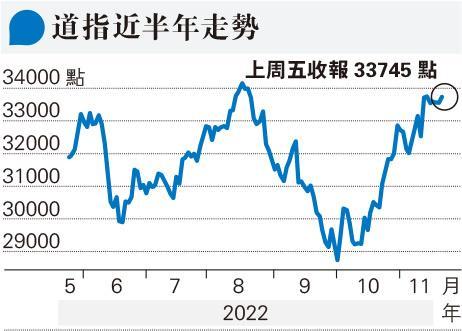

故此,投資股市及投資加密貨幣,思維上要略有分別:前者會有所謂的Fed put,即股市或經濟太差時,聯儲局會進行減息放水等操作救市救經濟,令股市跌幅受限。近期市場更因預期聯儲局即將放緩加息步伐而熾熱起來,即使美國息率已加至4厘,甚至預期仍會持續加息,但道指卻處於33500點水平,僅較歷史新高近37000點,低約3500點或9%。

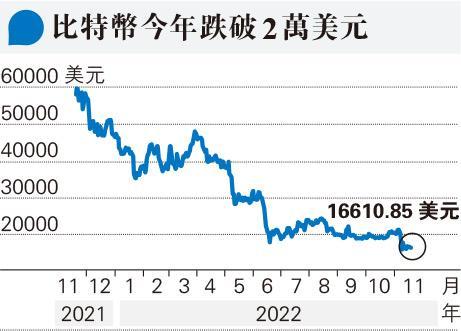

虛幣多投機性參與 屬高風險資產

然而加密貨幣則無央行幫忙,現時處於恐慌及去槓桿狀態,就像金融海嘯一樣,投資者並不知道交易所是否可以信任,有否像FTX一樣挪用客戶資金。然而,用戶持續抽資,甚至轉往去中心化金融(De-Fi)及冷錢包(coldwallets)儲存資產,反而會增加交易所資不抵債的機會。近期,cryptos.com及AAX等都曾出現危機。

監管不足,也沒有任何央行包底,這解釋為何加密貨幣屬於高風險資產,也解釋了加密貨幣的價格上升,與央行的貨幣政策放寬,以及大量投資者投機性參與,有更大的關係。可以肯定的是,加密貨幣仍會在低位徘徊一段時間,待市場觀察何時完成去槓桿,以及等待聯儲局放水的信號,才有機會出現下一波牛市。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)