報章內容

普徠仕:美10年債息看5.5厘 基金持美債淡倉

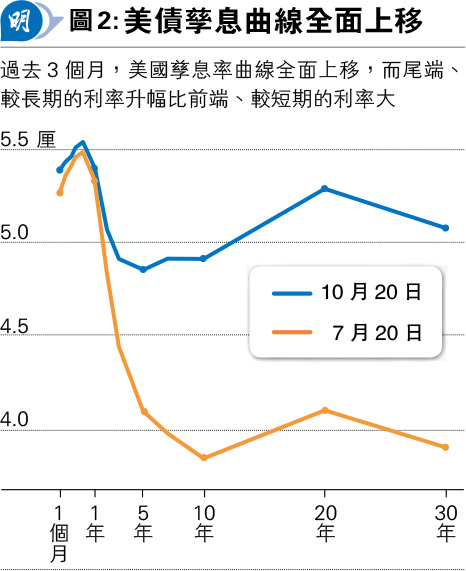

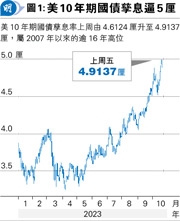

【明報專訊】美國10年期國債孳息率上周急升,收報4.9137厘,屬逾16年以來高位,震散全球股市及債市,恒指便下跌641點或3.6%,今期封面故事專訪普徠仕靈活環球債券策略聯席基金經理Scott Solomon分析最新形勢。Solomon認為,由於美國通脹壓力持續,息口料在更長時間維持在更高水平(Higher for Longer),例如聯儲局明年仍有可能再加息0.25厘,10年期國債孳息率在今年底料將升抵5.5厘;換言之,美國貨幣政策比市場現時大多數人所預期的鷹派,而旗下基金現正持有美國國債及日本國債的淡倉。

明報記者 葉創成

美國10年期國債孳息率向來被視為無風險利率(risk free rate),因此亦是全球風險資產(risky asset)的定價指標,當前者上升,後者便會下跌,而此理論上周亦應驗,隨着美國10年期國債孳息率上周由4.6124厘升至4.9137厘(見圖1),屬2007年以來、逾16年高位,全球股債普遍下跌,例如MSCI全球股票指數下跌2.48%;當中,美股三大指數道指、標指及納指分別下跌1.01%、2.39%及3.16%,中國股市的恒指及滬深300指數亦分別下挫3.6%及4.17%,反映全球投資級別債券表現的彭博全球綜合債券指數亦下跌1.07%。

《Money Tuesday》認為,全球股債市場短期表現將繼續受美國10年期國債孳息率走勢左右。環球投資管理公司普徠仕成立於1937年,總部設於美國巴爾的摩,截至今年9月30日,資產管理規模(AUM)高達1.35萬億美元,穩居全球前列;普徠仕上周在港舉辦推廣活動,多名駐美國的基金經理來港會見亞洲投資者,當中,靈活環球債券策略聯席基金經理Scott Solomon在上周四接受《Money Tuesday》專訪,對美國經濟、通脹、貨幣政策作出精闢及前瞻性的分析,值得讀者留意。

美過往加息周期 10年債息多升至短息水平

Solomon早於上月接受外電訪問時已認為美國10年期國債孳息率看漲,是次接受《Money Tuesday》專訪,他仍確信該長債孳息率在今年底前將進一步升至5.5厘:「我認為美國10年期國債孳息率將升抵5.5厘的原因很簡單,原因是回看過去數十年的美國加息周期,10年國債孳息率幾乎每次亦會升抵聯邦基金利率的水平,由於聯邦基金利率上端現時處於5.5厘,故我相信,10年國債孳息率也將會升至5.5厘。」

《Money Tuesday》翻查彭博數據,美國上次加息周期終止於2018年12月,當時聯儲局把聯邦基金利率上端上調0.25厘至2.5厘,跟着在2019年7月便減息0.25厘至2.25厘,而10年期國債孳息率則早於2018年10月已升抵3.2594厘高位、高於聯邦基金利率上端。參考此一走勢,由於目前聯邦基金利率上端處於5.5厘,日後10年期國債孳息率升至5.5厘或以上亦不足為奇。

美近月大幅增發長債 以償還到期票據

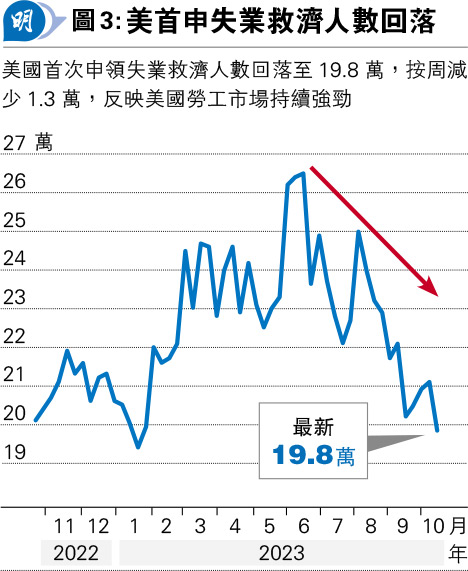

值得留意的是,在過去3個月,美國孳息率曲線全面上移,而尾端、較長期的利率升幅比前端、較短期的利率大(見圖2),Solomon分析,這與美國政府與國會在5月就提高債務上限談判期間對市場所造成的影響有關,並且就此介紹美國國債總帳戶(US Treasury General Account,TGA)此理念。

Solomon解釋,TGA基本上便是財政部的支票簿(cheque book),當美國政府在5月與國會就提高債務上限達成協議前,財政部便暫時不可以發行存續期(duration)1年以上的債券(bond)、這可理解為暫不能夠開出支票,因此財政部當時便轉為發行存續期少於3個月至12個月的票據(bill),由當地貨幣基金購買,從而為政府財赤融資。隨着美國政府5月底與國會達成提高債務上限的協議,財政部可以繼續發行債券融資,近月更發行大批存續期較長的債券,為在5月所發行的票據進行再融資,變相令美國10年、20年、30年國債供應大增,在市場需求並沒有相應增加的情况下,出現供過於求令價格下跌,令這些長年期國債孳息率大幅向上,Solomon認為此趨勢短期仍會持續。

美近月零售增長勁 通脹高企不下

根據聯儲局最新發表的點陣圖,當局將於明年下半年減息,這亦是市場普遍預測。Solomon分析,其實由今年初開始,市場一直預測聯儲局快將停止加息,並且在跟着6個月內便會開始減息,而這些預測已被證明是錯誤的,故目前市場料聯儲局是次加息周期已完結、明年下半年便減息亦屬過於樂觀。

Solomon引述密歇根大學(University of Michigan)公布的10月美國消費者一年通脹預期初值急升至3.8%,是5個月來最高,顯示當地通脹在可見將來料高企不下,而事實上,美國消費物價指數(CPI)上月按年及按月分別增長3.7%及0.4%,均略高於市場原先預期,上月零售總額按月增長0.7%,亦遠高於市場預期的0.3%。Solomon就此分析:「美國勞工市場仍然非常強勁,打工仔加薪理想便增加消費,由此亦帶來通脹保持在高位」。

美就業若續強勁 聯儲明年或再加息

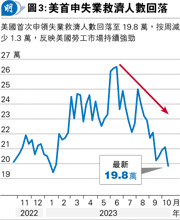

事實上,根據美國勞工部本月公布的最新數據,美國上月增加33.6萬份職位,失業率維持於3.8%;截至本月14日當周,美國首次申領失業救濟人數降至19.8萬,按周減少1.3萬(見圖3),數據優於預期外,亦延續近月跌勢,反映美國勞工市場持續強勁,Solomon認為,這與當地上市公司最近公布業績時披露裁員情况減少亦屬一致。

綜合上述分析,Solomon表示,美國聯儲局在12月12日至13日召開今年最後一次議息會議、更新對明年息口預測的點陣圖前,當地仍會公布10月及11月的通脹及就業數據,假如這些數據仍然顯示勞動市場強勁令通脹高企不下的話,聯儲局屆時可能更改預測至明年再加息一次0.25厘,並且全年也不會減息,這樣的話,市場便要接受美息將會在更長時間維持在更高水平(Higher for Longer),料美國10年期國債孳息率因此在年底前亦會升至5.5厘。

美經濟強債息升 對美匯屬正面

假如美國10年期國債孳息率年底前會進一步升至5.5厘的話,Solomon認為,這對美元匯價屬十分正面,原因包括(1)美國國債對比其他國家的息差優勢將更明顯;(2)這反映美國經濟強勁,可望吸引資金流入,尋找美元資產的投資機會。

由於Solomon目前預期美國債息將進一步上升,這意味着美債價格將會繼續下跌,故旗下基金現時最大策略之一便是以期權、期指等衍生工具來沽空美債。另外,Solomon透露,該基金現時亦正沽空日本國債,原因是他相信在日本通脹升溫的情况下,日本央行將會結束奉行多年的控制孳息率曲線(Yield Curve Control)政策,加息來打擊通脹,這樣的話,隨着日本國債息率上升,國債價格較現時便會相應下跌。

料美債未來一年現非常難得投資機會

Solomon總結,美國10年期國債、投資級別債及高息債息率現時分別近5厘、6厘及8至9厘,屬多年來高位,對於尋找收益、願意持有債券至到期、可以承受期內價格波動的投資者來說,本身已屬吸引;而他預測,隨着美國息率可能將於未來12個月見頂,屆時不論美國國債、投資級別債及高息債均會出現非常難得的投資機會。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)