報章內容

債券基金違約風險小 入場費低

【明報專訊】息口趨升,對「老友記」來說或許是「喜訊」,因只要敘做港元定期存款,年息率可有4至5厘。然而,要享有如此高息,不少銀行要求客戶存入的是新資金,因此存戶要不時「螞蟻搬家」。若追求穩定回報,除定存之外,其實還可考慮債券基金,雖有別於定存,非保證在指定時間必定「回本」,但勝在入場限制較少,可以較低資金成本參與債券投資。

明報記者 袁國守

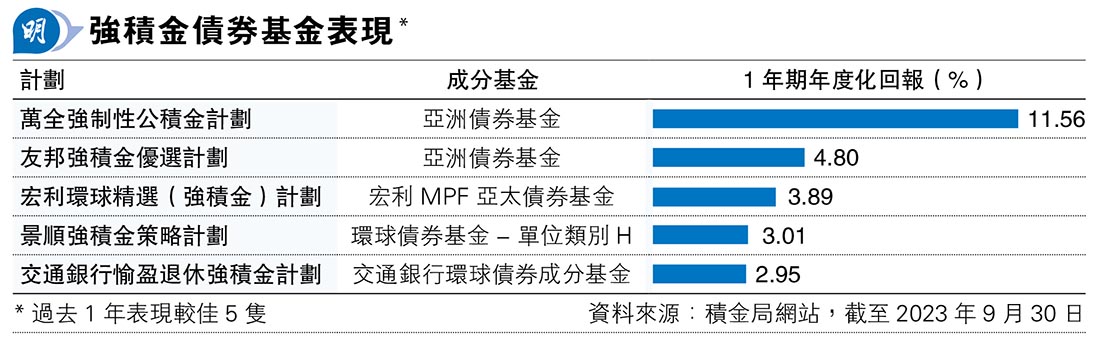

近年政府推出零售銀色債券和綠色債券,相信大眾對債券不再像過往那麼陌生。不過,無論銀債或綠債,都設有一定限制,如銀債只給「銀髮族」申請認購,而最新發行的一批綠債,申請者最多可獲發9手。假如是退休人士,又或自問投資風格保守,只求「簡簡單單」,不需多花心思管理,而又可獲取穩定回報,債券基金會是另一出路。以強積金去看,當中表現較佳的債券基金,年率化回報可有約3%至4%(見表)。

簡單來說,債券基金就是投資於多隻債券的基金,風險一般較股票基金低。根據積金局的定義,債券基金投資於由政府、公營機構、銀行、商業機構或多邊國家機構(如世界銀行)所發行的債券或債務工具;而強積金計劃內的債券基金所投資的債券,必須符合強積金法例規定的最低信貸評級或上市規定。回報方面,主要來自債券的利息收入,或在市場上買賣債券所賺取的利潤。由於債券價格可能受多個因素影響,例如利率波動,當利率上升時,債券價格或會下滑,因而有機會導致基金價格下跌。

儘管債券通常被視為穩定收息的投資工具,因只要發行商(企業或政府為主)在到期日還清本金,投資者在指定日期內便可定時取得定息或浮息回報。可是,直接投資債券的入場門檻較基金高;以在本港匯豐銀行購買美國國庫債券為例,按該行網站資料顯示,不同年期的美債最低認購金額為7萬美元,折約54.6萬港元。反觀,債券基金的入場門檻較低,例如在FSMOne網上投資平台購買,一般1000美元(約7800港元)已有交易。施羅德投資專家Janina Sibelius表示,在正常情况下,債券能在股市下跌期間成為投資者的安全網,然而這輪經濟周期下,股票及債券皆同步下跌,因此債券未能提供多元化效益。但她指,目前亦再有許多投資者重新關注債券市場,並考慮投資債券的最佳方式:該考慮債券基金還是個別債券呢?

非「寫包單」指定時間回本

Sibelius認為,在決定持有個別債券還是債券基金時,要考慮的主要因素是投資的多元化、便利性及成本。Sibelius表示,在投資債券時,投資者可能會面對違約風險,由於債券基金通常同時持有數百張債券,相關債券分佈於不同的行業、地區,以及不同的到期日,這意味着單一債券違約對債券基金的影響較低。

至於便利性,Sibelius稱,債券基金投資者可以更靈活及隨時買賣任何數量的基金股份;相比之下,在一級市場買入債券,受限於發行人預先設定的時間表,而在二級市場買賣債券,通常會產生佣金及買賣差價,即買入價格與賣出價格之間的差額。再者,債券基金提供股息自動再投資的功能,對於正在累積退休儲蓄,以及已開始花費他們財產的投資者提供便利。成本方面,她表示,與買入債券相比,債券基金在債券交易中支付的買賣差價相對較低,因而帶來成本優勢。

CFP認可財務策劃師李澄幸表示,理論上,只要債券發行方不違約,到期時歸還本金,持有期間的價格波動忽略不計,也算是穩賺不賠的。不過,他提醒,債券基金則不太一樣,基金的好處是買入一籃子的債券,避免了單一債券違約的風險,但沒有本金歸還的概念,所以不能「寫包單」在指定的時間必定「回本」;當然,如果能夠長線持有,看似不是問題,但這就涉及到每個投資者對於用錢需求的判斷。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)