報章內容

現貨ETF較期貨風險小交易成本低

【明報專訊】今次美國證交會(SEC)批准11隻比特幣現貨ETF面世,等同簡化投資者買賣比特幣的程序,有分析師更預期,虛擬資產現貨ETF未來兩年可籌集高達500億美元(約3900億港元)資金。

未來兩年料可籌集3900億資金

即使比特幣期貨ETF一直存在,市場仍對現貨ETF發行充滿期待。兩者主要分別在於,比特幣期貨ETF利用期貨合約追蹤虛擬貨幣價格走勢,不單交易成本較高,合約轉倉等操作涉及更多風險,發行商亦未必將資金全數投資於比特幣。

現貨ETF較期貨ETF的管理成本較低,期貨ETF需定期在期貨合約屆滿前轉倉,涉及交易成本以外,或會出現期貨溢價(contango)及折讓( backwardation)等市場不明朗因素。假設比特幣期貨的遠期合約價格傾向高於即期合約,期貨ETF轉倉交易變相高買低沽,蠶食ETF的回報。期貨遠期合約價一般高於即期,即為期貨溢價,或令期貨ETF的長期回報低於相關資產現貨價。

另外,期貨ETF發行商可根據其守則將部分資產淨值投資於現金,例如南方比特幣ETF(3066)至少持有40%現金、三星比特幣ETF(3135)則至少持有20%現金,令期貨ETF未別能跟足現貨走勢。

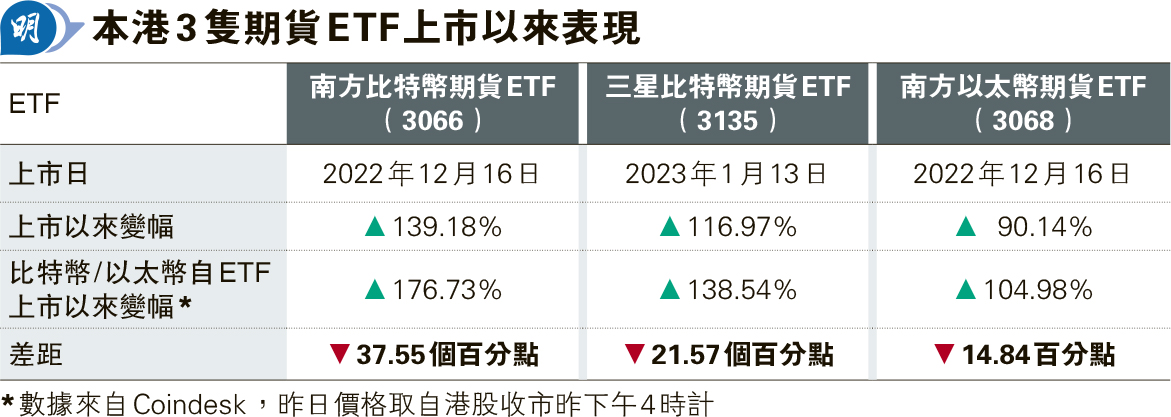

港虛幣期貨ETF 跑輸比特幣以太幣

現時香港共有3隻虛擬貨幣期貨ETF,分別由南方東英及三星資產運用(香港)發行,3隻ETF均投資於芝商所上市的比特幣及以太幣期貨合約。3隻期貨ETF上市約一年以來,南方比特幣累升約1.4倍,相對比特幣期間升逾1.7倍,仍差距約37.55個百分點;南方以太幣亦相差14.84百分點(見表)。