報章內容

瑞銀陳敏蘭:美債今年看好 回報料勝美股

【明報專訊】內地上周宣布降低存款準備金率及推出支持房地產市場政策,恒指上周回升643點或4.2%,期內美國公布上季GDP按年增長率高達3.3%,遠高於分析師預期的2%升幅,令聯儲局短期減息機率降低,美國10年期國債孳息率上升,美股三大指數全周僅升約1%,故港股上周表現明顯跑贏美股,屬近月罕見,今期封面故事由瑞銀財富管理亞太區首席投資總監及投資總監辦公室主管陳敏蘭、大中華區股票主管李智穎及貝萊德亞太區主管陳蕙蘭分析最新形勢。陳敏蘭認為,今年投資環境仍會是複雜的一年,美股料僅錄得單位數升幅,表現料不及美債;李智穎則關注內地通脹及樓市何時回升,穩住投資者信心;陳蕙蘭則相信,當中國經濟變得更健康後,將吸引更多外資湧入。

明報記者 葉創成

陳敏蘭近日主持「2024年瑞銀財富透視圓桌會議」時指出,回望2023年即使不少事件為市場帶來波動,但2023年很多資產價格均表現不錯,當中,以美股表現最好,若把60%及40%資金分別投資於全球股債,期內回報高達16%,比持有現金所賺取的5%利息回報更吸引。

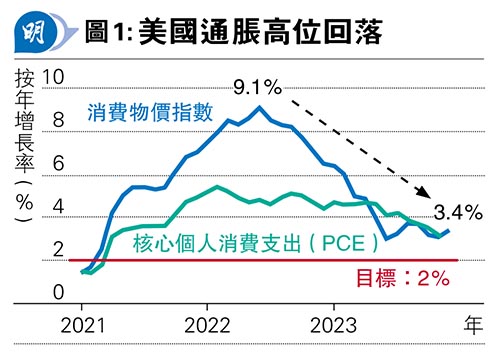

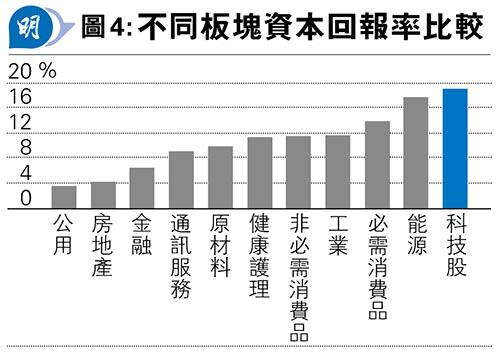

全球股債混合組合回報在2023年能夠顯著跑贏現金,陳敏蘭表示,原因之一是聯儲局在2023年最後兩個月轉變了貨幣政策指引,在12月公布的點陣圖預示息口已經見頂,並且擬在今年減息3次共0.75厘,背景是當地消費物價指數(CPI)按年增長率已經從2022年6月高位9.1%明顯下跌至上月的3.4%,而且被聯儲局視為最重要的通脹指標──核心個人消費支出(PCE)增長率期內亦已顯著回落,向當局2%通脹目標進發(見圖1),投資者因此亦提早慶祝美國經濟「軟着陸」、近月積極買入及推高股債價格。

美時薪仍增5% 通脹難回落至2%

不過,陳敏蘭透露,瑞銀財富管理對美國經濟「軟着陸」的信心並不如市場般高。她解釋,假如美國通脹回落至2%或以下,並且一直維持於2%或以下,而且期內經濟繼續維持增長,才算是真的「軟着陸」,但考慮到目前美國就業市場仍然強勁,通脹短期要回落至2%難度頗大。

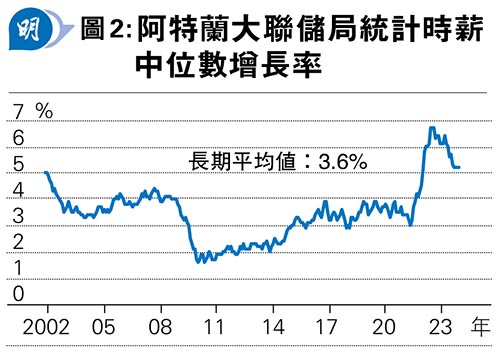

陳敏蘭指出,美國上月失業率維持於3.7%屬近50年來低位,阿特蘭大聯儲局所統計的3個月移動平均時薪中位數按年增長仍高達5%,遠高於長期平均值的3.6%(見圖2),若這些趨勢持續的話,她相信美國通脹有可能掉頭回升,換言之,向當局2%通脹目標進發的最後一里路將會非常難走,而假如其他投資者也開始認同她上述觀念的話,股市及債市料將出現波動。

美總統大選臨近 候選人言論左右市場

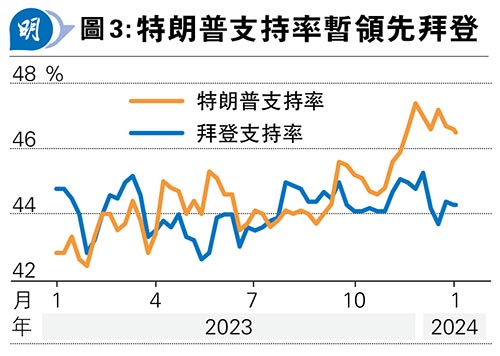

另外,陳敏蘭指出,美國將於11月5日舉行總統大選,距今不足10個月,這亦足以像「房間裏的大象」(elephant in the room)般困擾投資市場。她解釋,以目前的情况來看,現任總統、民主黨的拜登與前任總統、共和黨的特朗普最有可能成為候選人(見圖3),重演2020年總統大選再次交鋒情况,而且料繼續出現國會分治情况,這樣的話,她相信,美國在減稅及採取行動應對氣候暖化等政策將維持現狀,但關鍵仍是拜登或特朗普能夠贏得今年的總統大選。

陳敏蘭表示:「美國總統在制訂外交政策上有很大的權力,當中包括實施關稅、與中國的關係、中東及烏克蘭戰火等,下屆總統的取向將很重要,所以我們估計隨着11月5日的總統大選臨近,這些議題將會成為頭條新聞,投資者要留意這將會為市場帶來的波動。」

標指合理值5000點 再升空間有限

綜合上述分析,陳敏蘭認為,2024年投資環境會繼續非常複雜,估計全年美股只錄得單位數回報,跑輸美債。可以留意的是瑞銀財富管理在基準情境(Base Case)下予標指2024年合理值為5000點,與上周五收市價4890點比較,上升空間不足2.3%。而在樂觀情境下,瑞銀財富管理料標指可升至5300點。

面對上述環境,陳敏蘭指出,投資者應該建立一個平衡投資組合,例如把45%投資全球股票、35%投資全球債券及20%作另類投資。根據瑞銀財富管理預測,全球股票、債券及另類投資未來5年累積回報料分別達43.8%、20.5%、42.9%,換言之,上述投資組合期內回報可望達35%,高於持有現金的回報14.6%逾1倍有多,她續說,此舉亦可以分散風險,而且若能夠在快速轉變的市場中有效率地重新平衡組合內不同資產的配置,更有望取得超額回報。

投資美國國債 可望賺息又賺價

陳敏蘭認為今年餘下時間投資美債回報料勝美股,她就如何投資美債作進一步解釋。美國10年期國債孳息率在2023年10月23日由高位近16年高位5.0187厘急回,12月27日最低報3.7815厘,過去近一個月又掉頭回升,上周五收報4.1373厘,可見該市場波動甚大。陳敏蘭透露,瑞銀財富管理所預測的基準情景是美國10年期國債孳息率2024年底將回落至3.5厘,這樣的話,由目前至年底持有該美國長債的總回報(包括息率回報及資本增值)高單位數;假如美國經濟出現衰退促使聯儲局快速及大力減息,令美國10年期國債孳息率於2024年底回落至2.5厘的話,有關回報便會增至雙位數。

除了美國國債外,陳敏蘭指出,美國投資級別債券現時孳息率普遍達5厘,亦屬吸引,但她建議低配美國高收益債券,原因是高收益債券與國債或投資級別債券比較的孳息率差距(yield spread)不夠吸引。

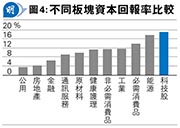

美科技股資本回報率高 盈利增長料佳

美股方面,陳敏蘭分析,即使標指去年上升近24%,但500隻成分股中,期內近70%跑輸大市、近30%錄得負回報,可見升市的市寬相對狹窄。與此同時,她亦指出,標指目前預測市盈率約20倍,若扣除7隻龍頭科技股、標指其餘493隻成分股平均預測市盈率約18倍,尚算合理,而且考慮到標指成分股在過去三季均按年錄得盈利負增長後,今年盈利料增長介乎8%至9%,故股價仍有溫和上升空間。

在美股眾多板塊中,陳敏蘭比較看好科技股,原因是該板塊過去12個月的資本回報率(return on invested capital)屬最高(見圖4),而且受惠於市場對個人電腦及智能電話等需求回升,該板塊在2023年平均盈利按年增長5%後,2024年增長可望提速至16%。另外,陳敏蘭亦看好美國小型股,原因是這些上市公司浮息貸款比例較高,較受惠於聯儲局減息,而且小型股現時對比大型股估值的折讓已跌至逾20年低位。

料美5月減息美匯轉弱後 亞股始轉強

值得留意的是,隨着市場對美聯儲短期減息預期降溫,美匯指數今年以來上升約2%,即使美股三大指數道指、標指及納指期內仍分別上升1.11%、2.54%及2.96%,惟MSCI亞洲(日本除外)指數卻下跌4.47%,當中,除了中國股市表現不理想外,備受看好的印度Nifty50指數期內亦錄得跌幅。陳敏蘭表示,比較難預測美匯指數未來3個月的走勢,但她相信,在聯儲局5月開始減息後,美匯指數便會轉弱,屆時對亞洲股市便屬正面。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)