報章內容

黑石集團 Joseph Zidle:美投資推動增長 高通脹高息持續

【明報專訊】踏入甲辰龍年港股開局不錯,恒指過去兩周均錄得升幅,累積上升806點或5.18%,期內美股三大指數變化不大,出現港股跑贏美股此近年罕見的現象。今期封面故事專訪全球最大另類投資機構、資產管理規模(AUM)逾1萬億美元的黑石集團私人財富管理部門高級董事總經理及首席投資策略師Joseph Zidle分析美國經濟、通脹及息口等最新形勢。Zidle表示,美國政府近年積極鼓勵企業在當地投資製造業,現已公布項目總投資額高達8000億美元,為短中長期經濟增長均帶來紅利外,料亦會令當地通脹及息口高於2008年金融海嘯以來平均水平,認為在此宏觀大環境下,以私募股本(private equity)方式投資美國企業屬可取。

明報記者 葉創成

記者在《Money Monday》第405期(去年7月3日出版)封面故事首次專訪Joseph Zidle,他當時表示,美國政府近年積極提供誘因予美國公司回流投資本土,增加職位,帶旺就業市場,推動薪金增長,通脹料不會迅速回落至聯儲局2%的政策目標,不止包括聯邦基金利率此短息,亦包括美國10年期國債孳息率此長息,整體息口料仍會高企一段時間,籲投資者須重視當前收入(current income,即預期短期內可以出現的現金流)。

可私募股本方式投資美未上市企業

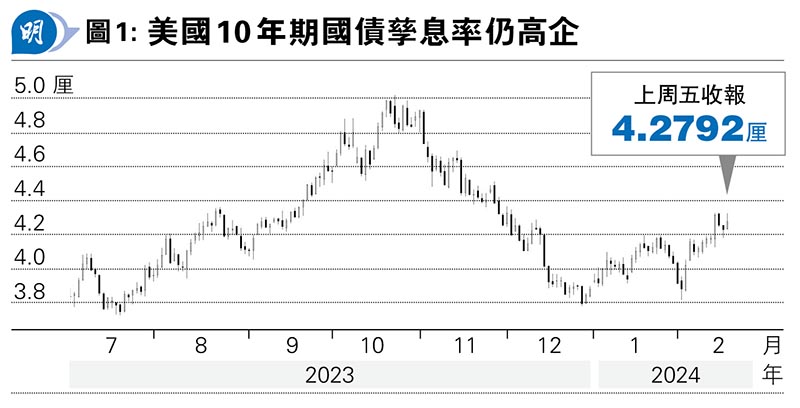

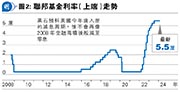

該報道見報後,美國通脹一直明顯高企於2%以上,故聯儲局去年7月26日將聯邦基金利率上端由5.25厘上調0.25厘至5.5厘後,高息環境一直維持至今,美國10年期國債孳息率去年7月至10月亦曾顯著上升,10月23日最高報5.0187厘,即使近月出現回吐,惟上周五收報4.2792厘,仍高於《Money Monday》第405期封面故事見報前的3.8367厘(見圖1),可見Zidle上述分析靠譜,Zidle近日再次從紐約來港拜訪客戶,其間亦撥出寶貴時間接受專訪,他對美國經濟、通脹及息口的最新看法,同樣值得讀者關注。

美股三大指數道指、標指及納指去年分別勁升13.7%、24.23%及43.42%,即使上周略為回吐,今年以來亦分別再升2.49%、4.94%及5.09%,表現在全球主要資產中名列前茅,記者在是次專訪中以此打開話閘子,指相信大部分投資者想不到在美國息口高達5.5厘的情况下,美股會有如此強勁的表現。黑石集團作為全球最大另類投資機構,主要投資方式之一,是以私募股本的方式投資於未上市的企業,Zidle認為,考慮到目前美國經濟已進入投資推動增長此良性循環,以私募股本的方式投資相關美國企業屬可取。

在《Money Monday》第405期封面故事中Zidle已指出,美國政府近年積極提供眾多誘因予美國公司回流投資本土或鄰近的墨西哥,在此重組產業鏈的過程中,新增職位及興旺的就業市場,是推動當地薪金增長的關鍵:「更多職位回流至美國本土或鄰近的墨西哥的趨勢將會持續,我們投資組合中的很多公司亦正以此方式重組環球供應鏈,原因是美國政府就此提供很多誘因,而過去數十年我們也見證過它怎樣藉着提供誘因來創造產業及重塑經濟。此舉當然有利美國勞工市場及經濟增長,尤其是與墨西哥接壤的美國南部的經濟,因為當生產基地轉移至墨西哥,便要興建更多基建及倉庫,幫助有關產品出廠後由墨西哥運輸至美國南部,當中也涉及巨大投資。」

華府近年力挺製造業 涉8000億美元投資

在是次專訪中,Zidle就美國政府近年如何積極提供誘因予全球公司投資當地、特別是製造業有更多論述及數據。Zidle稱,美國政府近年先後頒布《晶片與科學法案》(The CHIPS and Science Act,亦簡稱CHIPS Act或《晶片法案》)及《降低通脹法案》(Inflation Reduction Act),提供稅務及其他財政誘因令製造業回流美國,至今已公布項目總投資額高達8000億美元,為短中長期經濟增長均帶來紅利。

資料顯示,美國政府是於2022年8月頒布530億美元的《晶片法案》,內容包括預留合共390億美元,直接資助晶片製造商建廠,以每個晶片製造廠項目需資近30億美元計,最多可補貼其15%成本。《華爾街日報》與彭博社近日報道,美國拜登政府近期勢將向英特爾(美:INTC)及台積電(台:2330)等世界頂尖晶片公司頒發數十億美元巨額補貼,以助建新廠,為亞利桑那和俄亥俄等大選關鍵州份帶來數以千計新就業職位。業界預期華府或於拜登3月7日發表國情咨文前宣布安排。

美建築業強勁 帶動整體就業暢旺

Zidle表示:「製造業回流美國的趨勢料會持續,這亦真的為美國經濟帶來巨大紅利,這些投資不止會帶來商品需求(commodity intensive),更重要是帶來勞工需求(labor intensive),一個建築業職位可以帶來超過8個相關或支援職位( For every one construction job, there are over 8 related jobs that are supporting it),例如一個建築工人需要各一個電工(Electrician)及水管工人(plumber)的支援,有關行業及產品供應商亦會受惠,所以這對勞工市場是非常正面。而且新廠房落成後,可以提升企業的生產力,由此推動經濟增長,這又會鼓勵其他企業增加投資,因此政府鼓勵企業在本土投資可以帶來良性循環,我認為此趨勢會持續,屬長期、結構性投資主題。」

美國本土經濟需要投資的不止是晶片,而且除了製造業回流美國的趨勢持續外,Zidle表示,目前美國房屋市場仍然緊張,顯示住宅供不應求,而且過去在能源向低碳轉型方面亦投資不足,日後在住宅及能源等兩大領域均需要加大投資。

假如美國未來需要在製造業、住宅及能源增加投資的話,當然需要更多人力資源,而Zidle分析,現時美國整體就業人數仍未重返2020年首季新冠疫情爆發前,仍然有約350萬勞工短缺。在上述背景下,Zidle引述黑石集團與所投資的美國私人企業的行政總裁調查,指即使工人薪金增長已於2022年中至去年初見頂,但現仍高於疫情爆發前,這顯示當地勞工市場仍具備韌力,預料薪金上升會繼續支持通脹處於較高水平。

指美經濟韌力強 今年減息幅度有限

綜合上述分析,Zidle估計,美國聯儲局仍需要更長時間觀察通脹數據、特別是薪金通脹是否已回落至合適水平,故下月減息機率不大,而且Zidle亦相信聯儲局不會像市場某些預測般全年可以減息5至6次、共1.25厘至1.5厘,認為這些減息幅度的預測過於進取,Zidle表示:「從調查所知,我們所投資的美國私人企業近月業務仍然理想,這並不支持美國經濟硬着陸的預測,既然美國經濟料可軟着陸的話,聯儲局今年並不需要大幅減息。」Zidle續說,美國經濟目前在高息環境下韌力之強、聯儲局今年減息力度之小,可能會令很多人感到意外。

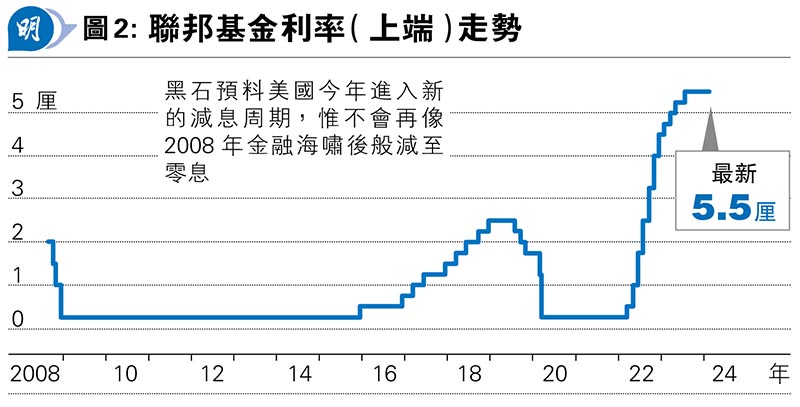

美走出流動性陷阱 毋須減至零息

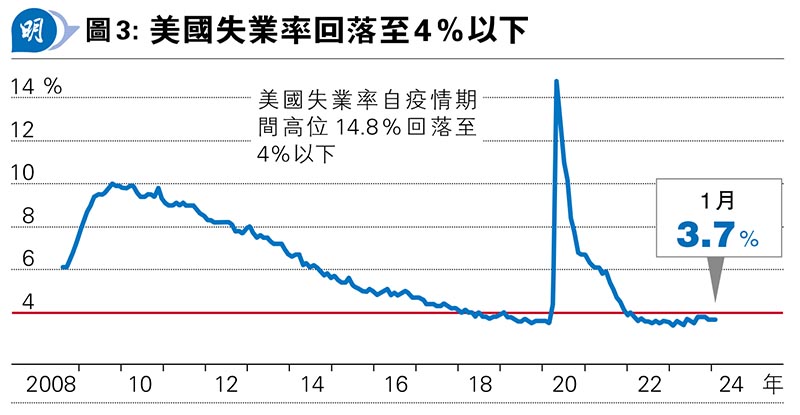

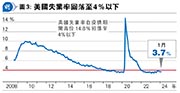

Zidle總結,黑石集團作為着眼於5至10年投資表現的機構投資者,認為美國今年進入減息周期的分析重點,在於不會再像2008年金融海嘯後般在每次減息周期中減至零息(見圖2),這證明政府近年鼓勵投資以促進經濟增長的方向屬正確,令經濟走出流動性陷阱,出現類似1990年至2000年初高通脹、高息口及高增長的健康擴張周期:「在2008年金融海嘯後的2009年,即使美國息口已跌至零,企業亦可以較低成本聘請員工,但企業仍不願意增加投資,結果令失業率升至10%(見圖3)。目前的情况便明顯不同,即使勞工市場仍然緊張,但在預期息口回落的情况下,料可鼓勵企業增加投資,故我們預期美國經濟將出現類似1990年至2000年初的擴張周期,美國經濟不需要零息、不需要量寬(QE)也可維持理想增長。」

黑石集團目前資產管理規模(AUM)逾1萬億美元,是全球最大另類投資機構。黑石集團去年成為標指成分股之一,市值在美國所有上市公司中排55名,超過了其他所有資產管理公司。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)