報章內容

增配港股MPF 宜逐步勿急進

【明報專訊】港股新春後做好,恒指重上16,000點,惟回看今年首月回報,強積金(MPF)股票基金中,香港股票基金仍然是表現最差的股票基金類別,而日本股票基金則躍升至首名。儘管中央近日連番出招撐市,對內地和香港股市起了一定支持,但市場仍關注內房債務問題,因此即使有意增持港股基金,宜逐步調配,毋須急進。

明報記者 袁國守

根據強積金諮詢機構GUM最新公布的強積金表現報告,於2024年1月,強積金供款人每人平均蝕5032元。截至今年1月31日,「GUM強積金綜合指數」下跌2.1%,報220.8點;「GUM強積金股票基金指數」跌3.7%,報282.8點;「GUM強積金混合資產基金指數」跌1.3%,報227點;「GUM強積金固定收益基金指數」輕微下跌0.03%,報125.5,反映上月股票類型基金表現較混合資產和固定收益基金差。

以地區計,1月份,日本股市表現出色,因日本政府在高息環境下堅持維持極低的利率,這為企業提供相對便宜的借貸成本,促進了投資和經濟活動。同時,日圓貶值對日本的出口和旅遊業產生正面影響,進一步推動股市增長。此外,「股神」巴菲特對日本市場的興趣也引起投資者的關注,有助提升市場信心。

港股基金1月表現差 日股跑出

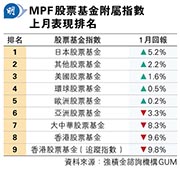

因此,日本股票基金於1月份表現最佳,升5.2%,在MPF股票基金中排第一;緊隨其後為其他股票基金、美國股票基金、環球股票基金及歐洲股票基金,於上月全錄得正回報;反觀,亞洲股票基金、大中華股票基金及香港股票基金續跌,其中表現最差為香港股票基金(追蹤指數),跌9.8%(見表)。GUM指出,美國和歐洲地區的股市表現不錯,因為美國的經濟數據表現良好,尤其是去年12月份的非農就業人數變化超出預期;歐元區的GDP初值亦符合預期,但核心通脹率仍然偏高,預計短期內難以降至目標水平。至於內地和香港市場,則受到「產業鏈去中國化」和內房問題的困擾,這拖累了整個亞洲地區的股市指數回報。

另一強積金研究機構積金評級亦指出,香港及中國股票基金在1月份表現仍落後,下跌約9.21%,是強積金推出以來,以1月份表現計,表現第三差的1月份。積金評級主席叢川普(Francis Chung)表示,雖然2024年之始,所有基金表現指數為負回報,但從歷史上看,1月份錄得負回報對強積金成員卻是有利的。他續指出,雖然MPF過去表現並不能預示未來的結果,但MPF歷史以來在1月份的10次負回報中,其全年回報有七成是正數。

此外,叢川普表示,雖然傳統的混合資產基金在2024年之始錄得虧損,但積金局推薦的DIS核心累積基金表現再次跑出,由於其投資在香港及內地股票的比重相對較少,而在美國股票的投資比重較多,故錄得正回報,這種配置差異帶來的影響,可以從1月份香港及中國股票基金與美國股票基金之間的10.8%回報差距中看出,這是該兩種資產類別自強積金推出以來最大的1月份回報差距。

GUM亦指出,2024年開局承接去年走勢,環球市場繼續兩極化,減息將是今年主導市場的主軸;除了減息外,其他重要的市場影響因素包括美國大選、中美關係、以巴衝突,以及俄烏戰事等地緣政治發展。在中美關係方面,市場將密切關注兩國之間的貿易摩擦和經濟合作的進展;內地與香港方面,中央的刺激政策對股市提供了一定程度的支持,但長遠來說,市場仍需關注內房債務發展等因素的影響。綜合分析,目前市場仍存在眾多不明確因素,就算MPF成員有意增持港股基金,只宜逐步配置,不應過分冒進。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)