報章內容

新秀麗飈14% 傳接收購意向研私有化

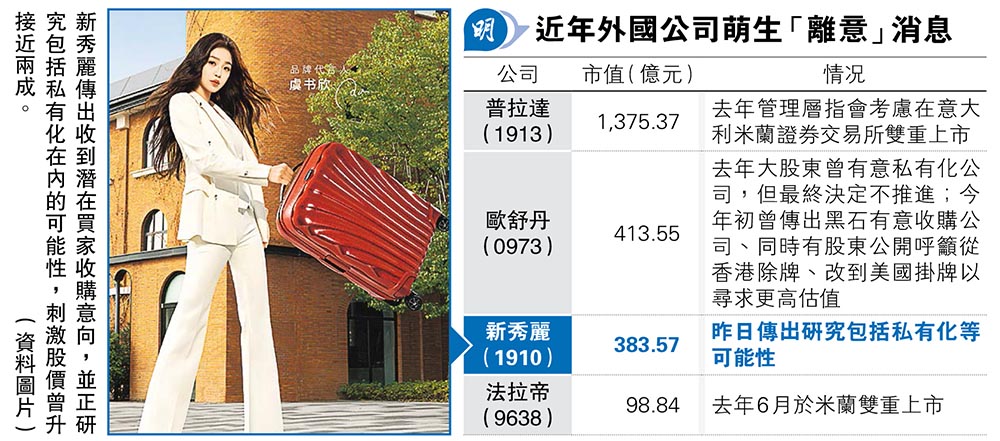

【明報專訊】在本港掛牌上市的外國公司似乎「離意」不斷,彭博社昨引述知情人士表示,新秀麗(1910)收到潛在買家收購意向,正研究包括私有化在內的可能。消息一出即帶動新秀麗股價炒上,最多升逾18%至27.5元,創2022年8月以來最大升幅,收市報26.45元,升13.8%,成交13.1億元。

知情人士透露,新秀麗正與顧問合作,研究包括私有化在內的可能,又稱集團已與一組選定的收購者作初步討論。此外,有個別私募股權基金一直在研究收購新秀麗後,以更高估值在另一個市場、例如美國重新上市。知情人士表示,仍在審議中,尚不確定新秀麗是否決定推動交易;新秀麗代表拒絕置評。新秀麗昨天亦未發通告回應。

普拉達曾傳米蘭雙重上市

新秀麗早於2011年在港上市,當時外國消費品牌為開拓內地的富裕客戶亦積極來港上市,包括歐舒丹(0973)及普拉達(1913)分別在2010年及2011年在港上市。不過,去年8月市場曾傳出新秀麗正研究到美國第二上市的可能,但最終集團否認消息;今年1月大摩引述新秀麗管理層稱,今年中將推進第二上市計劃。

雖然香港近年積極吸引海外公司來港上市,包括恒指公司亦在去年11月季檢開始,將在港主要上市的外國公司納入恒指及科指範圍,但市場一直傳出各大外國公司有意雙重上市,或甚至私有化後轉至其他市場上市。若按去年7月恒指公司宣布外國公司可晉身恒指及科指時的恒生綜合指數內5家最大市值外國公司當中,便有3家先後提出到海外掛牌或私有化的可能,例如市值達1375.37億元的普拉達,去年傳出考慮在意大利米蘭證券交易所雙重上市(見表)。

分析:流通量不高 拖累外企估值

中泰國際策略分析師顏招駿表示,近月較多外國或國際化業務的公司傳出「離意」,或是因為港股流通量不高,市場資金較傾向高息或國企類公司,拖累外國公司估值受壓。雖然新秀麗內地市場增長快速,不過其海外業務佔比較高,因此亦有更大動力到其他市場上市,以面向國際投資者以取得更高估值。新秀麗傳出消息前的預測市盈率將為11至12倍,遠低於同業估值,潛在私有化反映管理層認為實際價值不止於現價,市場回應亦十分積極,利好股價表現。

他舉例,法拉帝(9638)在港上市後一直成交淡靜,去年完成米蘭雙重上市,相信是回應海外投資者需求,其後股價表現亦不錯。