報章內容

基金特區:宏利:A股港股望成環球資金目標 美股再升空間有限 日股短期或需「唞一唞」

【明報專訊】近期美股日股相繼創新高,宏利投資管理亞洲區多元資產高級組合經理及資產配置主管潘樂勤(Luke Browne)認為,美股今年再升空間有限,日股短期內升勢或會暫停,估值吸引的內地及香港市場,有望成為環球資金轉向的其中一個目標。

上周五(23日)標普500指數首破5100點,一度高見5111點,再創歷史新高,日經平均指數昨日(27日)亦曾升至39,426點新高,過去5年計,標指已累升81%,日經平均指更累升82%。對於美股後市,潘樂勤表示,美國經濟數據強勁,加上最近美企公布的盈利增長,均具支撐大市的作用,目前市場仍有巨大的驅動力,短期內仍看好美股表現,惟此動力或已開始減弱,預期今年內進一步上升空間有限。事實上,去年底各大行發表的2024年末標指目標均約於5000點水平,隨着近日美股已超額完成目標,高盛早前將2024年底標指目標由先前預測的5100點,提升至5200點。

美減息或延至6月後 影響企業盈利

潘樂勤續稱,儘管目前看來美國經濟不太可能出現衰退,更有望於今年「軟着陸」,但經濟持續向好下,美國聯儲局未必會如目前市場普遍預期般在今年6月減息,不排除要待至第三季美國才開始第一次減息,意味美息或會較長時間處於較高水平,或影響企業盈利,要牢記美國市場已累升多年,其間不少資金由歐洲、中國內地、香港及環球其他市場轉向美市,倘若美國企業盈利出現倒退,預期資金將由美國市場轉向環球其他地區。

至於日股,潘樂勤表示,日經指數一旦達到40,000點,市場升勢可能會暫停一段時間,但並不代表日股升勢就此結束,而於升勢暫停期間,或會有其他更好的投資機會,印度股市也有類似情况,儘管預期近年做好的印度市場,還有更進一步上升的空間,但該公司同樣正在密切關注印度股市的上升動力,因為市場已累升不少,並透露公司開始留意歐洲及其他新興市場的機遇,現時在各新興市場中,相對看好拉丁美洲市場。

新興市場看好拉丁美洲

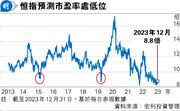

對於內地及香港市場,潘樂勤稱,目前對此兩市場的中期前景抱持中性觀點,不過此觀點可隨催化劑的出現迅速轉變,例如確實看到中國經濟出現顯著復蘇,又如中國推出更多刺激經濟政策等,最近人行宣布下調5年期貸款市場報價利率(LPR)25點子(100點子等於1厘)至3.95厘,1年期LPR保持不變,以支持房地產行業,這正是市場所期望的行動,認為中國有空間推出更多利好經濟措施,支持內地及香港市場中期向好,更重要的是估值吸引,目前港股估值遠低於美股,且內地及香港的市場情緒仍處於低點,黎明前往往最黑暗,市場情緒一旦轉向,大量資金將流入。現時恒指的預測市盈率約8倍,標指約20倍,日經為22倍,過去10年數據顯示,當恒生指數預測市盈率跌至10倍以下(見圖),兩年內價格回報達到8%或以上的機率約為64%。

潘樂勤表示,今年市場仍存在很多不確定因素,地緣政治緊張局勢可能升級,俄烏戰事走向難料,美國大選結果也會影響環球的政治局勢,倘若聯儲局於今年6月以後方開始減息,也會引發股債市場波動,雖然近年不少投資者因而轉向現金,以獲逾3厘至5厘的利率,但要留意減息周期有望於今年展開,意味將資金繼續泊於現金,未必可繼續享高息,更有機會錯過減息初期的股市升勢。

宏利新推預定回報基金

面對市場不確定及減息的可能,宏利投資管理最近推出「宏利盈進基金SPC–預定回報獨立資產組合I 」,又稱「宏利預定回報基金」,該基金投資期為兩年,基金資產最少90%投資於2年期美國國債,最多10%投資於與恒指掛鈎的上市衍生工具,債券部分為基金提供下行保障,旨在於到期日提供預定回報,恒指掛鈎上市衍生工具則提供上行潛力,旨在於到期日提供潛在額外回報。最好情境下,即恒指在觀察日達到或超過預定水平(相等或高於108%),基金於到期日可提供接近115%回報,包括101%預定回報及13.6%的不保證潛在額外回報,最差情境,即恒指在觀察日水平低於初始日(低於100%),基金仍可提供101%預定回報。該基金首次發售日期為即日起至2024年3月8日,首次發售後不接受認購,基金到期日為2026年3月31日當日或前後。