報章內容

瑞聯早提示港樓存下跌風險

【明報專訊】瑞聯銀行亞洲高級經濟學家Carlos Casanova在上文預測,本港高息環境料持續,加上來自內地的購買力亦大不如前,指雖然上周《財政預算案》「撤辣」有助為樓市未來幾個月下跌提供底部,但樓價在未來幾年料仍會繼受壓。其實Casanova及他的同事瑞聯銀行集團首席策略師韋立民(Norman Villamin)過去幾年曾多次提示港樓下跌風險,下文將與讀者就此回顧。

瑞聯銀行亞洲高級經濟學家Carlos Casanova於2022年7月7日在《明報》「名人樓市論壇」接受專訪曾預測:「美國聯儲局將繼續積極加息,而本港在未來數個月料也會跟隨美國加息,影響所及,本港按揭利率料將升到3厘至4厘,高於2厘多的租金回報率,令港樓投資需求大減,樓價因此料將再下跌一成。」

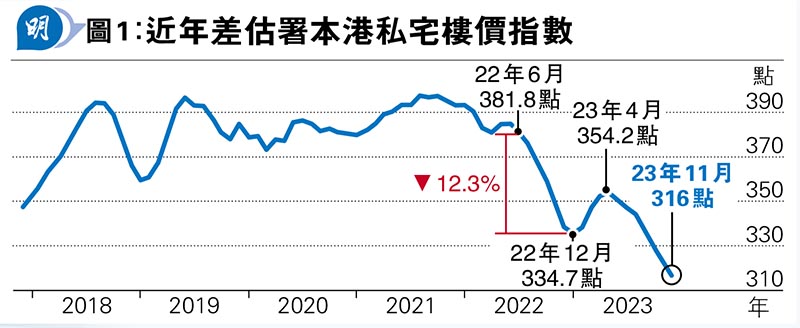

一如Casanova上述預測,美國聯儲局於2022年7月、9月及11月均大幅加息0.75厘,而2022年12月亦再加息0.5厘,引領1個月美元銀行同業拆息(LIBOR)大幅上升,由於本港奉行聯繫匯率,故1個月HIBOR(香港銀行同業拆息)亦跟隨1個月LIBOR上升,由2022年6月底不足1厘急升至2022年12月高位逾5厘,影響所及,與1個月HIBOR掛鈎的「H按」利率也同步急升。在上述高息環境下,差估署本港私宅樓價指數由2022年6月的381.8點回落至12月的334.7點,這反映2022年下半年樓價下跌12.3%,超額完成Casanova的預測。

Casanova去年3月測中樓價彈後再跌

即使受惠本港疫情受控、恢復通關、北水重臨買樓的憧憬,差估署本港私宅樓價在去年首季曾反彈,3月高見352.3點,但Casanova去年3月2日再次在《明報》「名人樓市論壇」接受專訪時預測,由於美國是次加息周期力度更強、時間更久(higher for longer),料1個月HIBOR及「H按」利率將進一步上升,增加借「H按」買樓者負擔,令樓價去年首季反彈後,在去年某一時點將掉頭回落。

結果差估署本港私宅樓價指數去年4月高見354.2點後,便反覆回落至今,去年11月收報316點,可見 Casanova過去兩次看淡港樓的預測均已兌現(見圖1)。

韋立民2018年2月已預測高息環境將至

Casanova在2022年7月及去年3月兩次測中本港樓價將下跌,測市往績理想,故Casanova在今期《Money Monday》封面故事發表的最新觀點亦值得重視。而《Money Monday》認為,Casanova的同事韋立民早於2018年2月、本港樓市仍然熾熱、升勢有餘未盡時已提示下跌風險,更屬難能可貴。

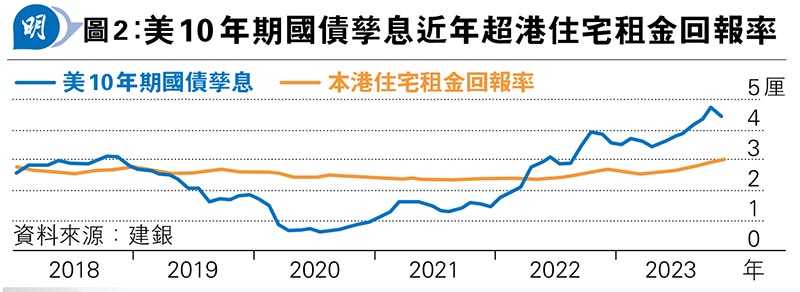

韋立民在2018年2月25日在《明報》「名人樓市論壇」見報、題為「倘美債息企3厘 港樓逢逆風」的報道指出,隨着美國通脹升溫,以及聯儲局決心進一步利率正常化,料美國10年期國債孳息率將升穿3厘,並可能長時間企於此水平,反映全球流動性趨緊,未來幾年香港樓市料受壓。

雖然由於美國在2020年首季曾爆發新冠疫情,聯儲局該季曾減息至零水平,並且重推量寬(QE)印錢買債救市,但隨着當地通脹升溫,聯儲局在2022年3月開始大幅加息,目前聯邦基金利率上端已高達5.5厘,而美國10年期國債孳息2022年8月突破3厘後,至今近一年半一直維持於其上,並且持續高於本港住宅租金回報率(見圖2),為樓價帶來揮之不去的下跌壓力。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)