報章內容

MPF可吼亞洲地區 分散風險

【明報專訊】港股今年1月瀉1562點,幸於2月現曙光,恒指反彈逾千點,強積金(MPF)中的「大中華股票基金」及「香港股票基金」亦終扭轉頹勢,成為上月頭兩位表現最佳的股票基金類別。然而,港股仍波動,且MPF屬長線投資,若計劃重新調配資產,可考慮整個亞洲地區的投資機會,分散風險。

明報記者 袁國守

根據強積金諮詢機構GUM最新公布的強積金表現報告,於2024年2月,強積金供款人每人平均賺7384元,遠較1月份蝕5032元為佳。2月份,「GUM強積金綜合指數」上升3.1%,報227.6點;「GUM強積金股票基金指數」升5.2%,報297.5點;「GUM強積金混合資產基金指數」升2.4%,報232.5點;「GUM強積金固定收益基金指數」與1月比較升0.1%,報125.6點,反映上月MPF各類型基金大多錄得正回報。

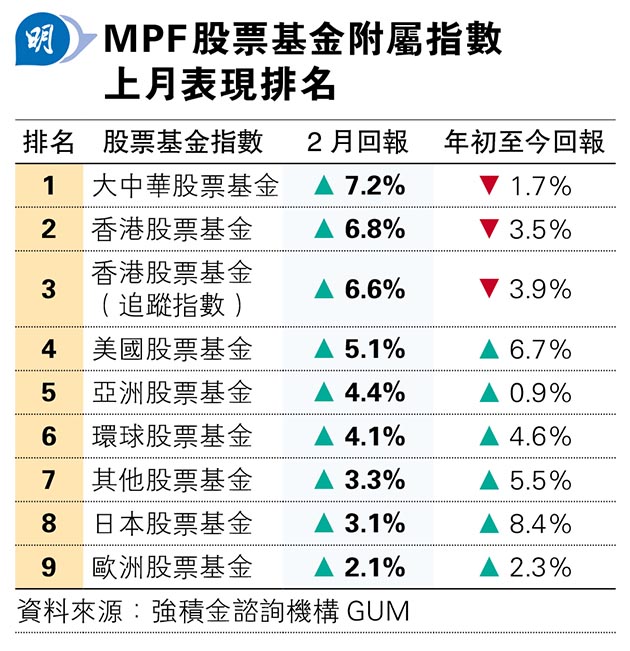

2月份股票基金全線做好,內地和香港股市出現明顯反彈,「大中華股票基金」及「香港股票基金」表現最佳,上月分別升7.2%及6.8%,但年初至今計,仍分別下跌1.7%及3.5%。至於「美國股票基金」在2月業績期後繼續做好,升了5.1%,「亞洲股票基金」亦漲4.4%。相比之下,「歐洲股票基金」的表現較弱,累升2.1%,而1月份表現最好的「日本股票基金」,上月升3.1%,年初迄今表現繼續領先其他股票基金,升幅達8.4%(見表)。

上月所有股票基金錄正回報

富達國際投資策略董事簡立恆表示,分散投資在強積金這類長線投資當中尤其重要,並指美國經濟仍然錄得溫和增長,「軟着陸」的機會增加;相反,歐洲的經濟稍為疲軟,市場因而對美國的前景較歐洲樂觀。

此外,他指出,亞洲不包括香港佔整體強積金資產15%,投資者可考慮亞洲地區的投資機會,分散資產配置。

他指出,日本股市受內需消費及企業管治改革等因素帶動,今年持續去年的強勁表現,日經225指數日前更打破1989年以來的紀錄創新高,現時日本企業的估值稍高於10年平均水平,經濟數據比預期理想,短線表現有機會持續,惟投資者需留意日本央行若收緊貨幣政策,可能會影響股市。此外,簡立恆表示,內地維持低通脹環境,市場擔心通縮的可能性,若出現通縮的情况,或會影響需求並抑制經濟增長及企業利潤;不過,相信今年中國宏觀經濟狀况將回穩,而兩會或會釋出更清晰的增長方向,值得投資者留意。

積金評級主席叢川普(Francis Chung)則指出,強積金在2月迎來多個里程碑,包括中港股票基金是自2023年1月以來表現最好、所有股票基金類別錄得正回報(而上一次發生在2023年11月),以及估算成員平均帳戶結餘處於自2022年1月以來的最高水平。

預設策略基金收費低 投資多元化

儘管中港股票基金2月份表現突出,按積金評級計算,回報約6.82%,但叢川普提醒,1月份中港股票基金下跌了9.21%,這16.03%的回報差距,突顯市場有多波動。他認為,強積金成員必須明白,將投資組合回報波幅減至最低與尋求市場回報同樣重要,而將回報波幅減至最低的關鍵是投資組合多元化。為此,積金評級鼓勵強積金成員善用積金局推薦的預設投資策略基金,因收費低、投資多元化,並一直以非常合理的收費水平提供良好的回報。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)