報章內容

富蘭克林鄧普頓Ed Perks:美料減息1.5厘 利好美股債

【明報專訊】上周美國聯儲局議息會議釋出利好政策信號,而日本央行亦宣布退出負利率和收益率曲線控制(YCC)政策,美股三大指數及日經平均指數均創歷史新高。今期封面故事專訪管理逾850億美元資產的富蘭克林鄧普頓入息投資投資總監Ed Perks、瑞銀投資銀行首席日本經濟學家足立正道(Masamichi Adachi)及日本股票策略師Nozomi Moriya分析最新形勢。Perks認為,議息結果顯示聯儲局對美國經濟增長及通脹回落有信心,料當局今明兩年均會減息3次,利好美股及美債,美股升勢料會由數隻龍頭科技股擴散至其他板塊,當中他看好消費股及工業股;足立正道及Moriya則認為,日本經濟已走出通縮,未來幾年每年通脹料按年升約2%,料日股升浪未完,但要留意出生率持續下跌的問題。

明報記者 葉創成

富蘭克林入息基金(SICAV系列)於1999年成立,投資於以美國市場為主股票、固定收益和混合證券組合,專注於保持資本增值的同時實現收益最大化,至今年1月底累積錄得逾2.3倍回報。今年剛好是富蘭克林入息基金(SICAV系列)成立25周年,Perks在2002年以來已開始管理該基金,故Perks上周專程從美國探訪亞洲客戶,其中一站是香港,在Perks上周五在港短短一天的緊密工作行程中的開端,是早上9時半接受《Money Monday》專訪,詳細分析美國最新貨幣政策以至美股及美債前景。包括富蘭克林入息基金(SICAV系列)在內,Perks今年1月底於富蘭克林鄧普頓的資產管理規模(AUM)高達850億美元,故他是次所分享的觀點值得讀者重視。

稱議息聲明釋友好鴿派支持信號

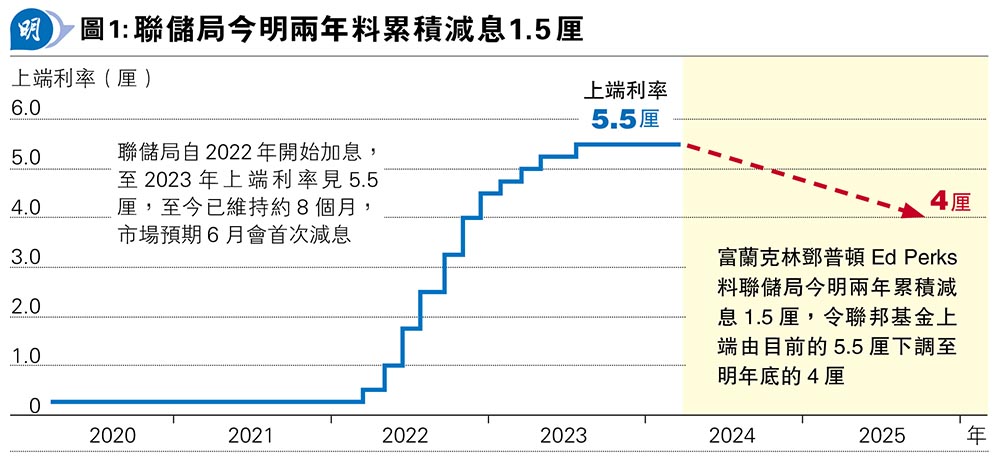

Perks表示,美國聯儲局在本港時間上周三至周四舉行議息會議備受關注,原因是當局在2022年3月至去年7月累積加息5.25厘,是當地歷來最進取的加息周期之一,聯邦基金利率上端去年7月升至5.5厘,至今一直維持在此高位(見圖1),市場十分關心未來息口走勢何去何從。

雖然聯儲局上周一如市場預期維持利率不變,但Perks分析,是次議息聲明對美國經濟、就業、通脹及息口走勢釋出「友好、鴿派及支持(friendly, dovish & supportive)」的信號,料聯儲局今年及明年或每年減息3次,每次減息0.25厘,累積減息1.5厘,令聯邦基金上端由目前的5.5厘下調至明年底的4厘,利好美股及美債後市。

Perks指出,美國GDP去年按年增長2.5%後,即使聯儲局是次預期今年及明年GDP增長將會放緩,但亦上調了今年及明年GDP增長預測,料分別增長2.1%及2%,均高於1.8%的長期增長趨勢,此屬相當正面的信號;就業市場方面,Perks表示,美國上月失業率僅3.9%,接近歷史低位,即使隨着今年及明年GDP增長放緩,失業率料回升,但估計也不會超過4.1%,仍然屬於較低水平。

料聯儲毋須等通脹回至2%才減息

是次聯儲局預測今明兩年GDP增長及勞工市場維持理想外,亦預測當局最重視的通脹指標──剔除食品及能源價格後的核心個人消費支出(PCE)物價指數今年及明年分別僅按年增長2.6%及2.4%,Perks認為,即使這仍然未符合聯儲局2%的通脹目標,令人失望,但他形容通脹2%是神奇目標(magical target),未必短期便可以達到,指只要核心PCE是向着2%的目標進發,聯儲局已可以減息。

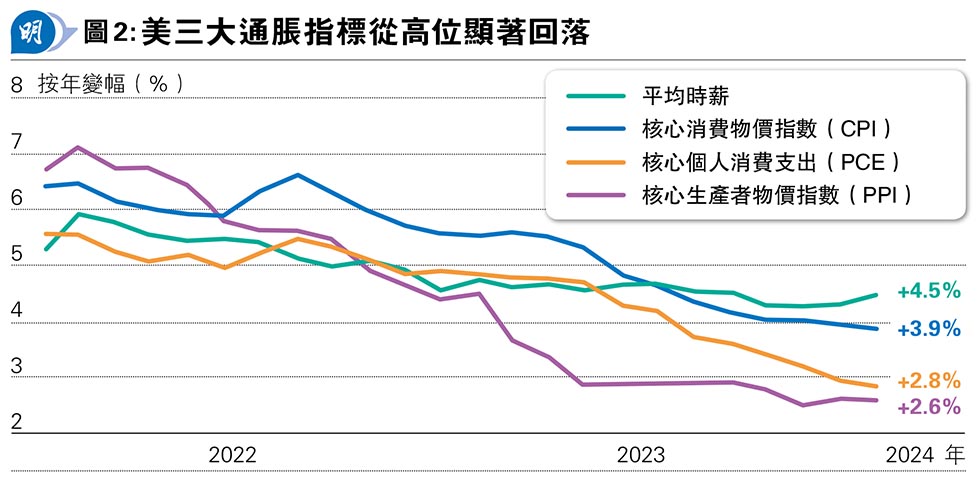

事實上,自從聯儲局2022年3月至去年7月大幅加息5.25厘(見圖1),並且維持高利率至今,美國核心個人消費支出(PCE)、核心消費物價指數(CPI)及核心生產者物價指數(PPI)等三大通脹指標過去兩年均已經從高位顯著回落(見圖2)。

經濟就業強通脹回落 利幣策正常化

美國商務部上月29日公布,雖然1月核心PCE物價指數按年上升2.8%,符合預期,但按月卻急升0.4%,是接近1年最大升幅,令人擔心通脹揮之不去,而2月核心PCE物價指數則將於本周五公布。Perks分析,美國很多公司習慣在每年1月及2月加價,因此他相信即使今年1月及2月核心PCE物價指數按月升幅偏高,僅屬季節因素所致,他傾向相信聯儲局對通脹持續回落的預測,料本月至今年夏天的通脹數據將會顯示出來。

Perks表示:「我從是次議息會議聲明得到最重要的信息(greatest takeaway )是,聯儲局對美國經濟及就業市場展望樂觀,而且也預測通脹趨勢繼續向下,我認為此提供基礎予貨幣政策正常化。我覺得聯儲局正告訴大家,今年或減息3次,明年或再減息3次。」Perks解釋,現時聯邦基金利率上端高達5.5厘,通脹已回落至3%以下,這令實質利率(real interest rate) 處於2.5厘至3厘,貨幣政策屬過緊,很多經濟學理論均指出,實質利率只要維持於1厘至1.5厘便足夠,換言之,聯儲局有1厘至2厘的減息空間。

減息周期買債 可望賺價又賺息

根據Perks的觀點,假如聯儲局今明兩年將減息6次、共1.5厘,令聯邦基金利率上端由現時的5.5厘回落至明年底的4厘,這對資本市場屬十分正面,例如在未來18個月可望為債市帶來順風,原因是利率下跌料令債券價格上升:「債券本身便可為投資者帶來穩定派息,而在利率下跌周期,債券價格也會錄得升幅,令投資者既可賺息又可賺價。」

Perks預測,在聯儲局是次減息周期中,聯邦基金利率明年底下調至4厘後,後年及以後或會進一步下調至3厘此終端利率,跟着便會見底,也就是說,美國不會再像2008年金融海嘯後至2022年3月開始是次加息周期前一樣,長期處於零利率。Perks回憶說,在該10多年美國以至全球不少央行實行零利率政策期間,全球有近10萬億美元債券的孳息率屬負值,既為投資者帶來負回報,亦扭曲了經濟增長及通脹前景,令經濟積聚系統性風險,故Perks強調,希望上述亂象已告一段落。

料美10年國債息續3.8至4.3厘上落

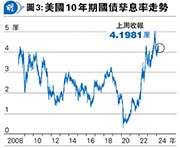

美國10年期國債孳息率上周收報4.1981厘,較2020年3月次周新冠疫情在當地大爆發期間低見0.3137厘已顯著回升,但對比去年10月末周高位5.0187厘亦有所回落(見圖3)。

Perks表示,聯儲局可以控制的是聯邦基金利率此短期利率,10年期國債孳息率等長期利率則由更多因素決定,例如美國財赤情况,甚至是總統大選也會影響其走勢,故Perks相信,即使今明兩年聯儲局料累積減息1.5厘,10年期國債孳息率也不會回落1.5厘那麼多,有可能繼續在去年12月至今約3.8厘至約4.3厘的區間上落,原因是一方面聯儲局已告別零息政策為該長債息率封底,另一方面由於今年及明年經濟增長及通脹回落、進入減息周期,該長債息率期內也不太可能重返去年10月末周高位5.0187厘。

料標指短期再升空間有限 宜選個股

美股方面,Perks表示,基於聯儲局預測今明兩年美國經濟增長理想及通脹將繼續回落,而且估計至明年底料累積減息6次共1.5厘,此宏觀大環境亦屬利好,因此富蘭克林入息基金(SICAV系列)近月已增加美股在投資組合中的比例。不過,Perks亦提醒,現時市場預期標指成分股今年及明年每年盈利增長達10%至12%,屬頗進取的預測,亦顯示不少利好消息已反映於股價上,故Perks相信標指再大幅上升的空間有限,未來一段時間的投資機會在於買個股而非指數,下頁Perks將會詳細交代。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)