報章內容

資本集團:美息見頂後利股市 看好健康護理AI具長期增長股份

【明報專訊】美國聯儲局有望於年內減息,息口一旦轉向,目前環球約6萬億美元泊於現金的資金,部分或會重投股市及債市,尋求更高回報。資本集團投資總監(股票)李樂鳴指出,環球股市往往於美息見頂後12個月做好,認為現階段是重投股市的良機,看好健康護理及人工智能(AI)等具長期增長趨勢的相關股份。

美國聯儲局一如預期於3月按兵不動,市場普遍預測局方將於6月減息。資本集團投資總監(固定收益)Harry Phinney表示,歐美等地主要央行於過去兩年為壓抑通脹以快速步伐加息,目前偏高的利率,吸引大量環球資金投向現金,若聯儲局掉頭減息,存款利率將不再如現時般吸引,認為尋求收益的投資者宜把握減息前時機,將資金由現金轉投債市,以鎖定相對較高的中長期利息收益,在減息預期下,現階段整體債券估值稍遜於去年,惟債券孳息仍較過往平均水平為高,如環球債市中便不乏可提供逾5厘的企業債,由於聯儲局今年減息步伐有機會較市場預期為慢,加上全球多個地區將舉行大選,亦為市場帶來變數,下半年市况或較波動,投資者或可考慮風險相對較低,並能提供較過往平均水平高孳息的投資級別債券。

撇除「七巨頭」 美股整體估值仍合理

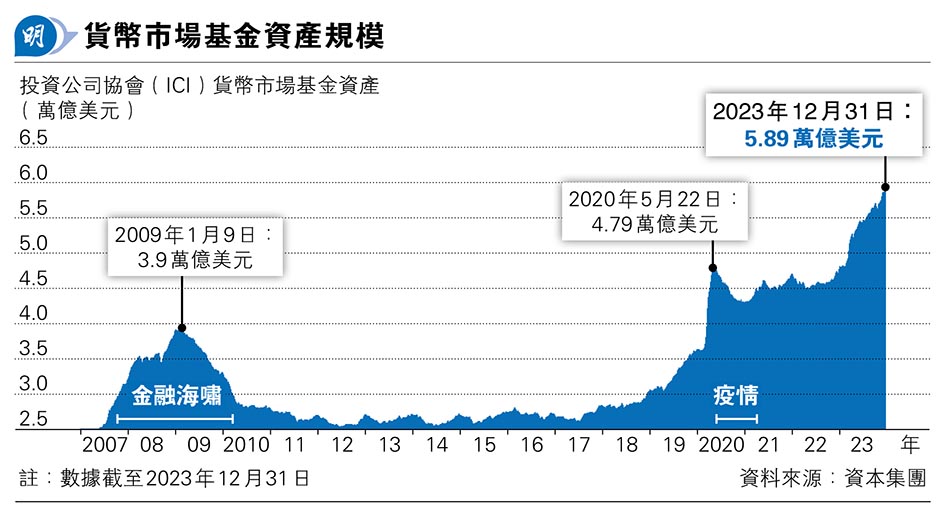

然而,近月流入現金的資金仍在增加,根據投資公司協會(ICI)的數據,截至去年12月底止,貨幣市場基金資產規模達5.89萬億美元,截至今年2月28日當周資產規模已達6.059萬億美元,遠超2009年及2020年的高位。李樂鳴指出,參考過去的4個美國加息周期,息口見頂後的12個月,環球股市平均回報達14%,高於現時存款利率提供約4厘至5厘利息收益,此回報值得投資者及早於股市作出部署,特別是目前股市具盈利支持,以美股為例,隨着美國經濟持續向好,大部分美企盈利錄增長,並不限於科技「七巨頭」,雖然過去兩年美市累升不少,惟與2022年初相比升幅不算太大,只是重置(Reset)回疫前水平,且升勢主要集中於「七巨頭」之上,撇除估值偏高的「七巨頭」後,整體市場估值仍處於合理水平。

AI主題可留意運算所需相關股

李樂鳴續稱,環球股市將可受惠於醫療保健創新及人工智能創新等長期增長趨勢,這些趨勢並未受利率變化影響,以人工智能為例,在這個加息周期的早段,不少投資者認為數碼化投資主題將受加息影響,增長型股份難見曙光,但去年AI概念令部分科技股於加息周期下仍有出眾的表現,未來環球經濟的發展,不僅在數碼化顛覆,還有人工智能,而AI相關股除可受惠於新科技發展,並可從再全球化(Reglobalization)中得益,傾向認為目前是再全球化而非去全球化(Deglobalization),基於再全球化較能反映環球供應鏈只是重新配置的實况,如近年不少半導體企業將供應鏈移至更接近客戶的地區,這種改變也為個別新興市場帶來新機遇,不諱言AI市場發展路徑及規模,並不如過往智能手機等科技發展周期般相對容易預測,且現階段誰是AI贏家及輸家,尚言之過早,建議投資AI主題可從受惠於AI運算所需的相關股入手,如AI模型運算所需的大量電力及半導體等,也可留意AI基建設施,如雲端計算,還可從AI模型、大數據及相關應用層面切入,在應用方面可投資企業不再局限於科技公司,近年也看到個別金融公司及健康護理公司使用AI。

醫療保健創新成長期發展趨勢

提及健康護理板塊,行業向來受經濟周期影響較低,過往被視為防守股,近年隨着醫療保健創新,成為AI以外,另一重要的長期發展趨勢。李樂鳴指出,醫療保健創新主題絕對是未來投資市場其中一個重要的投資主題,如疫情期間全新的疫苗技術,又如近年以新技術製成的減肥藥品,愈來愈多新技術面世,為未來的投資市場帶來更多可能性,因此即使相關板塊已累積一定升幅,投資者仍未錯過入市時機。至於選擇市場方面,他表示,亞洲及新興市場機遇並不會少於美國,最重要的還是因應個別市場情况選股,以中國市場為例,儘管仍需面對房地產市場的挑戰,但不少服務業盈利正在增長,尤其是與旅遊相關的服務業,除直接投資於亞洲或新興市場的潛力股外,投資於有一定收入來自相關市場的跨國企業,是另一可取之選。