報章內容

美國債規模急漲 利息支出恐壓垮政府

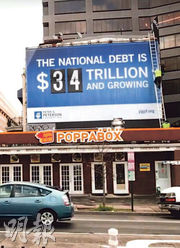

【明報專訊】為應付日常經營開支,美國近期國家總債務增長步伐持續加快,以每100日近1萬億美元的速度飈升,去年底更升穿34萬億美元水平,加上高息環境,令市場憂慮政府付息的支出難以負荷。兩大評級機構惠譽、穆迪去年分別將美國相關評級下調及調低展望,均有在債務支出及赤字着墨。有調查指美企高管視國債急飈為最大風險,甚於戰事,亦有分析憂慮,未來10年美國赤字率維持約6%,若財政負擔太重,更有可能促使美國政府如英國卓慧思政府般倒台。

明報記者 鄭智文

綜合報道:《金融時報》、《華爾街日報》、彭博

去年美國政府稅收不敷應付開支,靠發國債填數,全年美國財政部共發債2.4萬億美元,令其負債總額再上一層樓。聯邦政府美債市場規模自2019年底已膨脹六成至27萬億美元,若與2008年金融海嘯前相比,更是急漲約6倍。據財政部資料,截至上月底,美國未償還公共債務總額已累積至逾34.5萬億美元,在3個月內再增1.7%。

經濟諮商會報告:債務風險超戰爭

美銀投資策略師Michael Hartnett預料,至35萬億美元水平前,包括美國各級政府的國債規模增加步伐會維持每100日1萬億美元。財政部前資深顧問Stephen Miran認為,以和平時代的經濟擴張計,近2萬億美元赤字象徵市場有大量債務要消化。

美國經濟諮商會於1月發表2024年管理層展望報告,受訪的企業高管視國債急飈為最大風險,甚於俄烏戰爭及以哈戰事。一眾美國高管相信,當經濟走弱甚至衰退,將是今年內對他們公司最大衝擊的事項。不過,只有37%的美國行政總裁及27%的全球行政總裁表示準備好應對經濟衰退。

美國政府持續擴大銷售美債,去年秋天一度引發市場動盪,於是政府轉售短期債券,減少長期國債發行額。最近美國財政部所發的一年內到期的短債,已佔總債券22.4%,然而由基金及銀行的資深代表組成的財政部借貸顧問委員會曾建議,短債宜佔總債券不多於兩成。

隨着美國債台高築,加上地緣局勢緊張,資金湧向避險產品,今年以來金價累漲一成,比特幣更累漲逾五成,一度升穿7萬美元水平。

國會預算辦公室發表預測,到2029年,美國債務佔GDP會較其於二戰的高位高出1.16倍,屬「史無前例」。國會預算辦公室主管Phillip Swagel指出,二戰時累積的債務,大部分由參戰的一代償還,但今日產生的財務負擔,卻不是現時這一代去承擔。辦公室料暝示,隨着人口老化推高福利支出,政府開支將於未來數年上升,到2054年,債務水平將達GDP的1.66倍。

政府付息支出兩年後升至1萬億美元

Phillip Swagel指出,美國財務負荷日趨繁重,正走上前所未見的方向,憂慮引發英國前首相卓慧思任內英鎊被大幅拋售、首相下台的危機。他形容,美國或面臨的危機,好比兩年前卓慧思嘗試採取的動作,於是市場開始對該可能的動作作出反應。

他認為,美國尚未到此地步,但隨着息口高企,令政府向持債人付息的支出於2026年升至1萬億美元,憂慮債市到時可能會「反彈」。他又稱,特朗普時代的減稅、奧巴馬時代的醫療補貼都即將到期,2025年對美國財策尤其重要。

減稅疫情刺激經濟推高美國債務

據國會預算辦公室數據,美國聯邦債務總額於去年底錄26.2萬億美元,佔其GDP(國內生產總值)97%。2017年時任美國總統特朗普大幅減稅,以及後來疫情時政府的刺激經濟措施,均推高美國債務。該處預計,假設特朗普的減稅明年到期後未有延續,未來10年美國的赤字率徘徊於約6%水平。

惠譽去年8月將美國的長期外幣發行人違約評級自最高的「AAA」下調至「AA+」,因預期美國未來3年財政狀况惡化,且華府債務不斷攀升。惠譽預測,美國廣義政府債務佔GDP比例將繼續上升,2025年將達118.4%,較疫前2019年的100.1%高約18個百分點。該比例在「AAA」評級主權國家的中位數是39.3%,在「AA」評級主權國家的中位數是44.7%,美國的比例較同儕水平將高出逾2.5倍。惠譽當時警告,未來10年利率上升及債務存量增加,將加重美國政府的付息負擔,若不改革財政,隨着人口老化及醫療成本上升,勢將擴大用於老年人的支出。

穆迪去年11月將美國評級展望由「穩定」降至「負面」,表示政府在高息環境下,缺乏有效財務政策去開源節流,料美國財政赤字持續是大數目,同時承受債務的能力顯著轉弱。