報章內容

M&G英卓投資管理Jim Leaviss:美經濟通脹料放緩 不宜遲減息

【明報專訊】貝萊德亞太區固定收益投資總監及主管賽思(Neeraj Seth)在上文認為,美國實質利率現時屬偏高,預測聯儲局6月便開始減息,今年全年減息兩次至3次,而11月美國總統大選結果將影響明年減息步伐;M&G英卓投資管理固定收益首席投資總監Jim Leaviss與賽思上述看法相若,而且Leaviss亦擔心,美國經濟增長今年下半年料放緩,故強調聯儲局在6月便有需要減息刺激經濟,指若聯儲局等通脹回落至2%才減息屬太遲。

隨着美國聯儲局2022年3月以來大幅加息5.25厘,聯邦基金利率上端現時高達5.5厘,Leaviss認為,該利率現較長期中性利率高2.5厘或以上,顯示貨幣政策實在太緊,估計美國通脹及經濟增長在下半年很可能繼續回落,為聯儲局帶來可觀減息空間,故他預測聯儲局6月便會開始減息,全年減息3次。

Leaviss首先分析美國通脹前景。雖然美國勞工部上周三公布3月消費物價指數(CPI)按年上升3.5%,這除了高過市場預期升幅的3.4%外,亦見半年新高,令市場對聯儲局短期減息預期降溫,不過,Leaviss指出,核心個人消費支出(Core PCE)物價指數是聯儲局更重視的通脹指標,而Leaviss認為,核心PCE通脹近月回落速度理想,估計一年內便會進一步回落至2%聯儲局政策目標或能接受的水平。

若3月核心PCE續放緩 有利減息

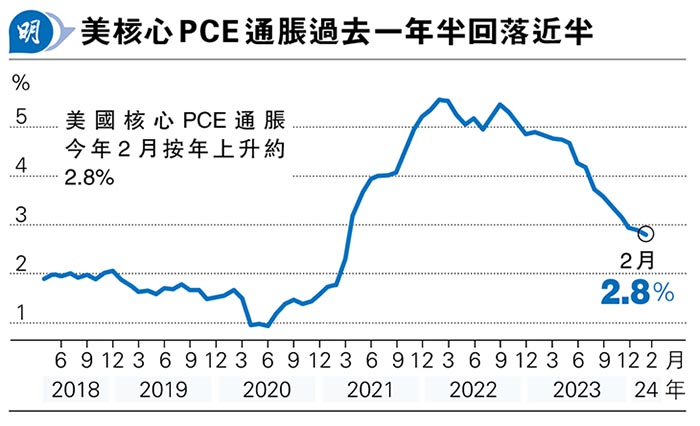

根據彭博數據,美國核心PCE通脹今年2月按年上升約2.8%,與2022年9月按年上升約5.5%比較,過去一年半通脹已經回落近半(見圖),而且亦向聯儲局2%政策目標進發。

《Money Monday》則認為,美國勞工部料於下周五(26日)公布上月核心PCE通脹,彭博綜合分析師預測按年上升2.7%,延續過去一年半以來反覆放緩的趨勢,實際數據是否如此,值得密切留意。

稱美等通脹回落至2%才減息太遲

至於美國CPI與PCE統計口徑有何不同呢?根據白宮的文件解釋,居住成本(housing)佔CPI籃子近三分一,卻僅佔PCE的15%。

Leaviss則指出,在2020年新冠疫情大爆發期間,由於全球汽車供應鏈受到干擾,令美國不論二手車及新車價格均急升,亦推高了當地通脹,但隨着2022年以來疫情受控此情况已明顯改善,而且Tesla(美:TSLA)近月大幅減價出售電動車,背景是受中國同業競爭所致,這也會反映於美國通脹上,有助通脹回落。

Leaviss表示:「即使美國通脹向2%政策目標進發的最後一里路非常難走,但我們正向此走近;聯儲局亦不能夠等通脹回落至2%的政策目標後才開始減息,因為這樣便太遲,這增加『去通脹』(disinflation)過多或通脹不足夠的風險。」

除了美國通脹可望繼續回落外,Leaviss認為,美國經濟增長在下半年料放緩,亦是聯儲局需要減息的重要原因。Leaviss解釋,美國總統拜登在2021年1月上任以來,一直採取非常積極的財政政策,目前財赤佔GDP比率高達6%,這當然可以促進經濟增長,但同時亦帶來巨額赤字。

拜登採積極財策 美財赤佔GDP達6%

Leaviss續說,早前Nvidia(美:NVDA)等美國大型科技股及比特幣價格急升,令當地不少投資者帳面身家大升,帶來正財富效應促進消費,但要留意此趨勢一旦逆轉,經濟增長料會放緩。另外,美國商業房地產以及相關貸款壞帳問題若惡化,亦是經濟增長放緩的另一威脅。

稱大多數聯儲官員撐減息 鷹派屬少數

兩名今年有貨幣政策投票權的美國聯儲局官員上周齊聲放鷹,例如亞特蘭大聯儲銀行行長博斯蒂克(Raphael Bostic)重申,仍預期聯儲局今年減息一次,原因是美國經濟良好,即使通脹將逐步回落,但回落速度較許多人預期的緩慢;另外,三藩市聯儲銀行行長戴利(Mary Daly)認為,聯儲局絕對沒有減息的迫切性,指貨幣政策現處於良好的位置,要等完全有信心通脹將持續回落至2%的政策目標,屆時她才考慮支持減息。

不過,Leaviss認為,現時在美國聯儲局官員中,大多數仍然贊成今年減息3次,Leaviss亦相信這些官員會擔心減息太慢帶來的不利影響,故6月便會開始減息,除非由目前至6月議息會議前,通脹數據高得令人吃驚,才再作別論。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)