報章內容

紐約梅隆Zoe Kan:吼穩定派息股應對市場波動

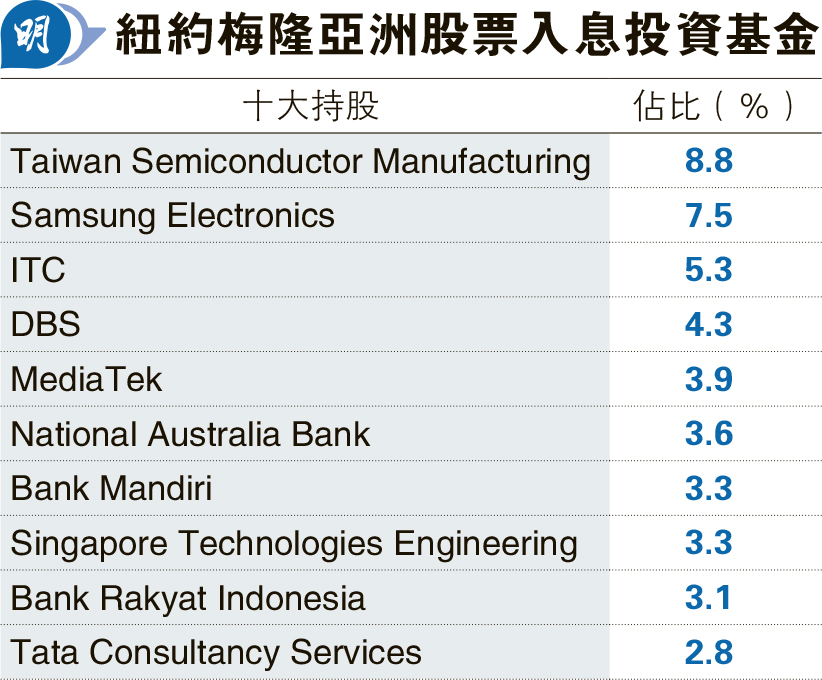

【明報專訊】在高息環境下,不少投資者都聚焦增長類別的投資。不過在美國利率變動不明朗的環境下,股息有助應對近期市場波動,是尤其重要的總回報來源。「紐約梅隆亞洲股票入息投資基金」首席基金經理Zoe Kan表示,繼續偏好於有力派發吸引股息,且有良好基本因素支持的公司。基金管理策略以由下而上,當中現金流高,基本因素相對強健,是納入基金主要成分組合關鍵。該基金主張對亞洲進行多元化投資,並專注於那些能夠在宏觀經濟不確定時期繼續支付股息的公司;在主題層面上,科技行業提供了投資的機會。

據市場統計亞洲擁有最多派息達4厘或以上的企業,並據以往聯儲局結束加息周期後的統計,亞洲收息股往往在此期間具上漲潛力,並通常跑贏環球其他股票市場。在疫情最差時,亞洲股市波動大,但企業派息仍相對穩定。雖然在利率上升周期,有追求平穩派息都轉至定存,但上年股債表現開始回升,市場信心漸恢復,其中亞洲入息基金在利率上升的環境下,採取哪種投資策略?Zoe Kan表示,選股時會揀選保持穩定派息率的公司,該等公司基本面及盈利增長偏向穩健。對於會否在組合中加入更多具ESG概念股份,她指出,仍以企業維持派息政策及管理層管理策略為選股策略為主,因為亞洲在ESG發展是起步階段,提倡ESG管治公司未必符合其入息基金標準。

反而投資者以為人工智能(AI)屬增長股,但Zoe Kan認為投資組合會看重總回報率,該等行業具增長及開始派息,基金投資組合持有的科技公司都擁有淨現金資產負債表,如今都派發股息。她預計AI行業隨着未來幾年盈利增長,它們都會增加派息。亞洲最大的晶片製造商台積電(美:TSM)是其重倉股。她認為行業新貴從利潤中支付股息的能力更強,市場上討論亞洲地區最大的風險是地緣政治,無論是來自內部或外部,而2024年則是全球大選的大周期。總體而言,她認為資產負債表強勁、能產生現金支付股息的亞洲公司提供了機會,她認為這些公司的商業模式最有可能適合未來,並擁有良好的護城河圍繞他們的業務。她強調股息在亞洲投資者的總回報中發揮關鍵作用,這在收入策略中起了作用。

AI行業具增長 料未來增派息

對於內地企業前景,她表示,內房前景仍不明朗,由於國家宏觀經濟情勢的不確定性和監管風險加大等因素,估值受到了嚴重影響。她看好的市場為新加坡,因新加坡金融企業如銀行股的資產負債表強勁,派息率也不錯,而其他公司則受益於穩固的區域間貿易,尤其是與東南亞經濟體的貿易。她表示:「大量財富和貿易從鄰近地區經過新加坡,該地區的銀行擁有資本充足的資產負債表,並且有能力在未來幾年維持較高的股息率。」投資組合中另一個增持的地區是台灣,因為台灣擁有眾多科技公司,蘊藏着機會。

外國直接投資增 看好印度印尼前景

她還看好印度及印尼企業前景。因為印度和印尼在土地、勞動力和基礎設施改革方面都取得了長足進步,因此兩個市場的外國直接投資都在增加,同時也努力將製造業轉移到國內。事實上,近年印度長期的人口結構、強勁的消費和家庭收入增長以及不斷提高的城市化水平,資金流入印度是必然。她也對印尼的長期前景持樂觀態度,該國擁有強大的人口結構,並且一直是回流和不斷增長的外國直接投資的受益者。事實上,電動車供應鏈中的幾家公司已經在印尼建立了製造和生產基地。

總體而言,Zoe Kan表示,其團隊廣泛尋找資產負債表具實力、強大的商業模式,以及擁有可提供競爭優勢的公司。她認為,利用股息和股息增長的潛力,有可能以比試圖單獨實現增長目標更一致的方式實現複合總回報,並認同在亞洲進行多元化投資非常重要,重點關注那些能夠在宏觀經濟不確定時期繼續支付股息的公司。然而,在新的利率環境下,由於資產負債表面臨壓力、營運資金需求增加,以及供應鏈多元化問題,穩定派息的企業給予投資者信心。