報章內容

新世界向母企售前海大廈權益 作價15億 料收益逾1.1億

【明報專訊】財務及負債情况備受關注的新世界發展(0017),近年不斷透過出售非核心資產套現減債,母公司周大福企業更成為接貨主要買家,繼去年底出售60%新創建(0659)予周企後,集團最新公布向周企出售前海周大褔金融大廈北塔餘下三成權益,交易作價14.4億人幣(約15.5億港元),估計公司將自出售事項錄得收益1.13億元,將用作一般營運資金。

出售所得用作一般營運資金

前海周大福金融大廈北塔的樓面面積約12.56萬平方米,其中寫字樓樓面面積約9.9萬平方米,出租率約37%。集團表示,出售事項是集團釋放該物業投資價值的良機,可讓集團套現現金資源,藉以改善集團的資金流動並加強財務狀况,出售事項所得代價足夠集團收回待售貸款,出售所得將用作一般營運資金。

資料顯示,2016年新世界與周企以42億人民幣奪得有關項目,當時預期投資總額80億元人民幣,項目以「金融峽谷」為設計概念,由建築樓高分別為約200米的北塔和約120米的南塔地標性雙子塔辦公樓組成。2021年,新世界宣布以近39億元出售前海周大福金融大廈南塔予一家世界500強的跨國金融機構。

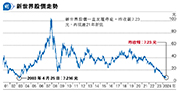

近年新世界不斷出售非核心資產套現減債,最觸目莫過於去年底向周企出售新創建60%股權,套現約218億元,不過,截至去年底,新世界計息借貸達1579億元,1年內到期負債619.8億元,較去年6月底多25.9%。未計永續債,債務淨額與權益比率49.9%;若計及永續債,則仍高企逾80%以上。市場對美聯儲減息預期延後至9月,新世界股價亦一直反覆尋底,昨收報7.23元,再現逾21年新低(見圖)。

股價再尋底 見逾21年低

執行副主席兼行政總裁鄭志剛在3月業績會上稱,要把本財政年度出售非核心資產的目標,由60億元調高至80億元,加快資金回籠。集團隨即宣布以總現金代價40.2億元,向華懋集團出售荃灣愉景新城商場及停車場全部權益。

新世界周一公布,今年1月至今,已完成合計約350億元的貸款安排及債務償還。集團離岸貸款平均利率為香港銀行同業拆息加約1.1厘。此外,集團又新獲銀行貸款,以進一步補充流動性。為降低整體融資成本,集團提高人民幣貸款所佔比重,包括新獲20億元人民幣境內15年期經營貸款,以及6億元人民幣境內10年期經營貸款。同時,集團與阿布扎比投資局的合資酒店貸款亦完成再融資,總金額達95億元,其中92.5億元為原有貸款金額,2.6億元為新增融資。