報章內容

基金特區:高盛資管看好投資級別債 聯儲局9月料減息 利好債價表現

【明報專訊】面對環球經濟增長放緩的風險,投資者偏好防守性較高的債券。高盛資產管理固定收益及流動性方案全球聯席主管Kay Haigh表示,美國經濟或放緩,市場憧憬美聯儲將於今年9月減息,加上目前債券偏高的孳息率,吸引資金流入較長期的投資級別債券,以穩定長期收益,預期此趨勢將於中期持續,利好投資級別債券表現。

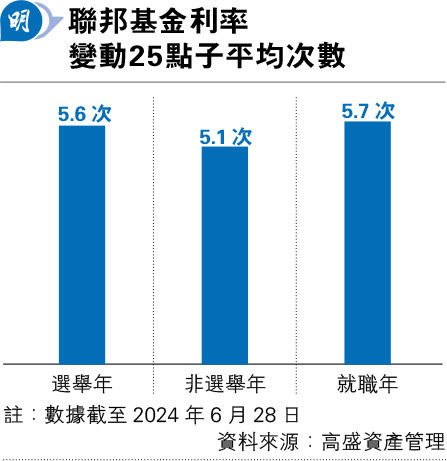

無疑美國的經濟增長及通脹變化,是聯儲局考慮減息的兩大指標,惟隨着愈來愈接近美國總統大選,市場也開始關注大選對環球投資市場及美國減息的影響。根據高盛資產管理的研究指出,回顧過去的歷史,聯儲局於選舉年及總統就職年份調整利率25點子(100點子等於1厘)的平均次數接近6次(見圖),反映政局對美聯儲貨幣政策的影響不大,該公司相信局方將繼續履行其穩定物價及促進充分就業的雙重使命,並採取相應的貨幣政策。

目前債息遠高於過去一段長時間

Haigh指該公司目前的基本情境預測為美國經濟增長將出現放緩,同時通脹將持續回落,儘管今年美國通脹偏向黏性,惟下降趨勢持續,故該公司認為美息已見頂,並預期美聯儲較大機會今年9月減息。

Haigh續稱,正正是今年以來市場對美國黏性通脹的憂慮,令市場於今年較早的時間,將美國今年大幅減息的可能性排除在外,導致債券孳息至今仍可維持於較高水平,由於近年的加息周期推升了整體債券孳息,目前債券孳息水平遠高於過去一段長時間,即將展開的減息周期,將利好債券價格表現,要留意的是,目前整體固定收益市場的預期回報約介乎於5.5%至6.5%,並認為在減息的預期下,固定收益市場提供較高預期回報的趨勢不僅可持續一年,更有望於中期持續。

經濟放緩倘超預期 儲局或加快減息

現時市場普遍預期今年美國經濟增長將輕度放緩,Haigh提醒,倘若美經濟放緩的程度超出市場預期,聯儲局或會加快減息步伐,對於整體投資市場而言,雖是其中一個風險,但對債券投資者來說,則是個利好情境,一旦聯儲局減息幅度大於市場預期,將利好長期債券表現。

除了宏觀經濟的變數,早前舉行的美國首場總統選舉辯論,也加劇了未來全球政策及經濟的不確定性,Haigh指出,目前債券市場關注的不僅是美國總統選結果,還有國會選舉的結果,因這將影響未來美國政府的財政支出變化,如選舉結果並非出現一面倒,而是兩黨互相制衡的狀况,財政立場理應不會出現大幅度的轉變,但現階段下此結論,還是言之尚早。

美國大選結果難料,相較之下,美國將於年內減息已屬市場共識。Haigh表示,去年投資者傾向投資於貨幣市場基金,以尋求短線的穩健收益,隨着美息見頂,加上面對環球經濟增長或放緩的風險,促使投資者偏向質素較高的債券,近期已開始看到大量資金流入較高質素的債券,如投資級別債券,同時投資者也尋求更長的投資期,以鎖定較長期的收益,此情况並不僅於機構投資者層面,在零售投資者層面也看到此趨勢,因此目前較看好投資級別債券前景。

至於市場方面,Haigh表示,除美國市場的投資級別債券外,還可留意部分歐洲市場的投資級別債券,如可受惠於歐洲率先減息,並屬投資級別的歐洲金融業債券,因當中不乏由具強勁基本因素支持的歐洲金融企業所發行的債券。

歐率先減息 留意當地投資級別債

對於新興市場方面,相較於新興市場本幣債券,較看好新興市場美元債券,尤其是當中的投資級別美元債,基於本幣債表現較受各新興市場的利息走向影響,回顧是次加息周期之始,許多新興市場和亞洲央行早於聯儲局及歐央行之前採取加息行動,而各地利率相繼見頂後,新興市場和亞洲央行較加息時,更關注聯儲局的利息政策,目前不少新興市場和亞洲央行對減息仍持觀望能度,正觀望聯儲局於何時減息,及減息的幅度,導致同一市場的新興市場本幣債表現,或會遜於當地的美元債券。