報章內容

瑞聯韋立民:部署減持美股增持黃金債券

【明報專訊】美國上周公布通脹數據放緩,市場預期聯儲局在9月將開始減息,帶動美股三大指數繼續做好,均創歷史新高,憧憬本港將跟隨美國減息,地產股股價亦大幅反彈,今期封面故事由瑞聯銀行集團首席策略師韋立民(Norman Villamin)、東亞銀行投資產品及顧問部首席投資策略師李振豪及高級投資策略師陳偉聰分析最新形勢。韋立民及李振豪均預期即使美股短期仍有機會繼續做好,惟再大幅上升空間有限,強調投資者要分散投資;陳偉聰則認為,地產股有減派息的風險,料上周股價上升僅屬短期反彈,長期未必可以延續。

明報記者 葉創成

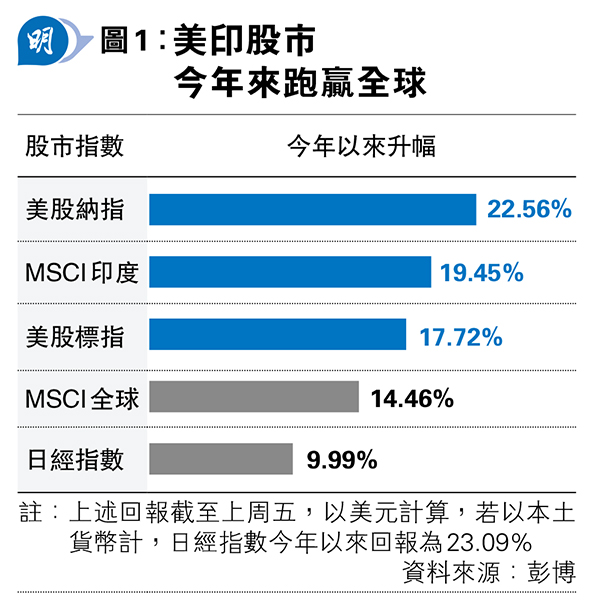

瑞聯韋立民今年初已看好美國、印度及日本股市,幫助客戶把握到相關股市至今升浪所帶來的賺錢機會(見圖1),他當時已表示,今年是四年一次的美國總統大選年,下半年的投資環境與上半年可能變化頗大,而他近日在下半年投資展望媒體會議及向客戶發表報告,均提醒要對美股在下半年可能出現較大波動做好準備。

年初看好美印股市跑贏大市

下半年最重要的宏觀因素是11月5日舉行的第60屆美國總統大選,同時亦是眾議院全部435個席位,以及參議院其中33個議席的改選。韋立民統計了1945年第二次世界大戰結束後、19次美國總統大選年美股標指表現數據,僅在1960年、2000年及2008年三次經濟衰退期間錄得負回報,其餘16年均獲正回報,可見經濟向好及股市上升是大選年的常態,這也是該行在今年初便看好美股的原因之一。

美國債規模破頂 利息開支急升

不過,現時向前望的話,韋立民指出,即使目前民主黨及共和黨的候選人均着力於選舉工程,較少留意到與日俱增的美國國債規模及因此需要支付的龐大利息,但有關風險其實不容忽視。

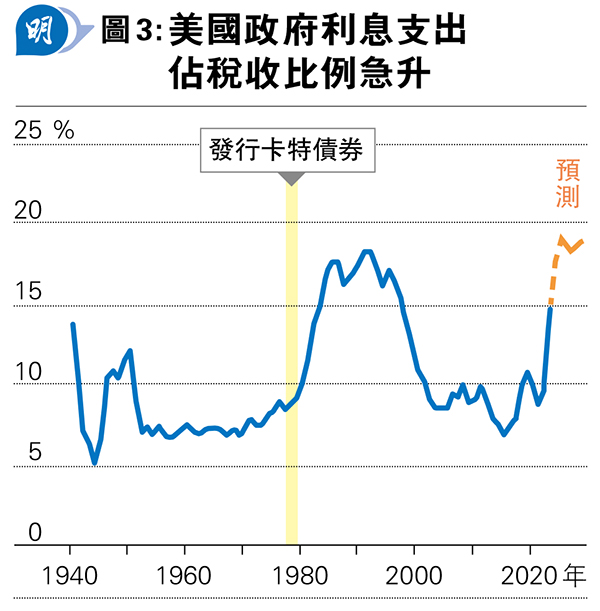

根據彭博數據,上月美國國債發行規模已增加至34.832萬億美元,短短10年便增加1倍(見圖2)。韋立民分析,美國國債佔GDP比率去年已上升至120%,是1945年第二次世紀大戰結束以來新高,而且隨着聯儲局2022年3月以來大幅加息,這亦間接推高國債孳息率,令白宮發行新國債時需要增加融資成本,因此利息開支佔稅務收入比重料將重返1980年代高位(見圖3)。

IMF指美國債高企 籲減政府開支

即使美國政府已有一段長時間錄得可觀財赤及發行國債就此埋單的紀錄,但國際貨幣基金組織(IMF)的研究也認為目前美國國債高企問題嚴重,指很多國家出現類似問題後,最終需要由該聯合國旗下金融機構出手拯救,估計美國政府需要縮減27%開支才可達至財政收支平衡。

美國債上限明年1月到期 股債或波動

IMF亦指出,過去兩年全球債務和財政赤字迅速增長,當中,去年不少經濟體的財政政策普遍轉為擴張,只有一半經濟體收緊財政政策,低於2022年約七成的水平,令全球公共債務佔GDP比例已升至93%,相較疫情前高出9個百分點。而另一份名為《選舉大年的財政政策》報告更直斥美國的財赤問題,當財赤進一步擴大將影響全球財政穩定,債務攀升同時亦推高國債收益率,債息波動加劇並外溢至其他地區。

韋立民分析,美國國會去年6月通過提高債務上限後,明年1月1日便會再次面對類似問題,換言之,不論特朗普或拜登或其他候選人勝出今年11月總統大選,勝選者在明年1月上任前,便要與國會就提高債務上限展開談判。回顧2021年及去年美國國債上限到期的情况,韋立民指出,這會暫時限制白宮增發國債的能力,即使稍後順利提高國債上限,但由於跟着需要增加發債以彌補此前的額度,10年期國債孳息率因此亦曾明顯上升。

踏入今年秋天 需要控制風險

綜合上述分析分析,韋立民總結,目前由拜登領導的美國行政機構可能會繼續以積極財政政策及貨幣政策工具刺激經濟及股市,因此美股升浪可望在今年夏天延續。不過,由於不論拜登能夠順利延任,抑或白宮將出現新主人,明年美國總統或將不能像拜登現時一樣以積極財政政策刺激經濟增長,這帶來重大不明朗因素,因此韋立民建議在踏入今年秋天後,投資者便要更着重控制風險,而在這個美股可能出現的波動期,黃金及通脹掛鈎債券可望提供防禦力。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)