報章內容

美經濟縱避過衰退 也難逃轉弱

【明報專訊】美國聯儲局利率政策走勢的兩大指標通脹及勞動數據均見回落,市場預期9月份篤定減息,同時擔心經濟步入衰退,拖累美股先行回調,其中納指亦由一個月前高位累跌逾一成。綜合外媒及經濟師分析,相信美聯儲令經濟「軟着陸」機率仍較大,早前股市可能只是過度反應,惟隱憂是經濟增長放緩、中東戰事擴大等,即使市場料美國衰退機率不高,但未來一年有可能持續走弱。

明報記者 鄭智文

綜合報道 彭博、路透社、《華爾街日報》、NBC、Yahoo Finance

美國6月份消費者物價指數按年升3%,靠近美聯儲長遠通脹目標2%,7月份非農就業人口新增職位亦回落至11.4萬,遠遜預期。由於兩項指標數據均向美聯儲預期方向發展,據芝商所FedWatch工具,目前市場押注在9月減息的概率高達100%,當中料9月減息半厘的概率更逾五成。

受衰退陰霾困擾,美股三大指數均受挫,其中納指跌幅最大,由一個月前高位至今累跌約一成,本月以來亦累跌逾半成。本月美股VIX波動指數亦告回升,標指及納指波動指數均一度升穿20,其中納指更曾高見27。

衰退陰霾 日美股市率先急挫

去年市場焦點「美股七俠(Magnificient Seven)」成重災區,Nvidia(英偉達)(美:NVDA)由7月初高位最多下挫約三成,Alphabet(美:GOOG)、蘋果(美:AAPL)等累跌逾一成。除美股外,去年升勢凌厲的日股亦大幅回調,本月初3個交易日內急瀉近兩成,自一個月前歷史高位42,000點水平累跌逾1萬點或約25%。綜合外媒看法,日股上周急瀉,反映資金為美聯儲減息預先行動。部分投資者甚至相信,聯儲局可能在議息會議前減息,故上月起日圓套息交易已開始拆倉。對上一周日央行加息後,拆倉潮加速,每百日圓兌港元由低位4.8算反彈至約5.3算。

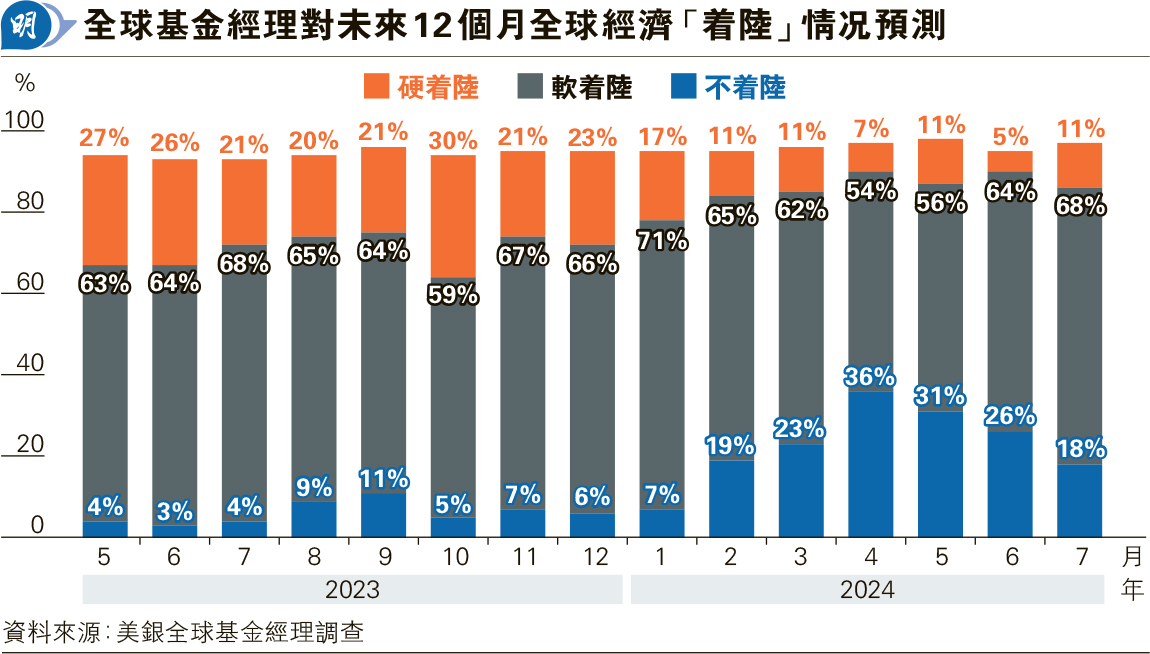

美銀7月底向全球基金經理做調查,當時美股、日股尚未急跌,多達68%受訪者預料未來12個月全球經濟將「軟着陸」,預料「硬着陸」的只有11%(見圖),較去年10月高峰時的30%大幅回落。這說明為何美國經濟數據出乎意料地弱之後,衰退憂慮會觸發上周初的恐慌沽售。

美聯儲主席鮑威爾曾稱,愈來愈有信心做到「軟着陸」。上月底他向傳媒表示,工作永遠未完成,當局仍在觀察經濟走向哪方。他又稱,目前美國經濟數據並非過熱或急速轉弱,暫時看到經濟穩定增長。

芝加哥聯儲銀行行長Austan Goolsbee表示,美聯儲固然要推動就業率及保持物價穩定,但未必要照顧股市。他補充,美國連續多月取得較好的通脹數據,他對通脹的感覺正面得多,但強調尚未完事,其中就業市場降溫令人擔憂。

三藩市聯儲銀行行長Mary Daly較樂觀,稱7月份失業率按月上升,部分是由臨時裁員上升所推動,這個因素不太令人擔憂。她認為,聯儲局準備好因應經濟所需而行動,但在下次議息前,仍有很多資訊會出現。

彭博:美聯儲仍有機會做到「軟着陸」

彭博相信,美聯儲仍有機會做到「軟着陸」。聯儲局經濟師去年撤回溫和衰退的預測,就連市面經濟師亦調整預測。彭博上月綜合多名經濟師預測,未來12個月美國進入衰退的機率只有30%。惟勞動市場快速降溫,仍屬不利因素,例如因應近期就業數據降溫,高盛經濟師便將美國經濟衰退的機率,由15%上調至25%。

彭博形容,美聯儲減息之路並非暢通無阻,今年美國經濟增長及勞動市場均見放緩,容易受外來衝擊,尤其中東戰局有可能擴大。此外,美聯儲之前加息效果尚未滲透社會,一般家庭還卡數時仍要支付高息,曾於疫情借貸度日的企業亦須以高息還債。

分析:服務業PMI 51.4 反映未步入衰退

《華爾街日報》認為,聯儲局一年前已將利率推高至5.25厘至5.5厘,近期市場反應明顯,是因為數月前投資者憂慮聯儲局嫌利率未足以遏制通脹。股市若持續低迷,以至企業因此削減投資或裁員,可能會改變市場對美國經濟的展望,但可能仍需數天或數周時間,才能判斷拋售股份會如何改寫展望。該報綜合分析師意見,從市場走勢看,近期資金不算大批避險,當投資者愈發擔心經濟基本因素惡化時,這種情况時常發生。上周拋售股份較受技術性因素驅使,包括日股和大型科網股。

安聯首席經濟顧問Mohamed El-Erian亦認為,目前市場數個領域都出現過度反應,7月份美國供應管理協會服務業PMI(採購經理人指數)仍達51.4,反映經濟並未完全步入衰退,只是有風險步入衰退而已,有待觀察這種過度反應會否改正。