報章內容

基金特區:安聯投資周浩乾:美倘減息 利好部分亞洲本幣債

【明報專訊】最近市場對美國經濟衰退的疑慮,引發市場憂慮聯儲局減息步伐或較預期大,令環球市場一度大幅波動。安聯投資高級基金經理周浩乾指出,倘若美加快減息,美元匯價相對轉弱,將利好部分亞洲本幣債券的下半年表現。

美國早前公布的就業數據遜於市場預期,一度牽動市場對美經濟或陷衰退的憂慮,直至美國上周公布的8月初首次申領失業救濟金人數低於預期,安撫了市場情緒。市場正觀望美國進一步的經濟數據,以評估美國經濟前景,目前大部分市場人士仍傾向維持今年美國經濟將「軟着陸」的預測,即通脹持續回落,同時經濟增長將放緩,但不會陷入衰退。周浩乾表示,由於美國經濟、環球需求、美國以外地區經濟及各地央行減息等因素環環相扣,一旦美國經濟轉差,促使聯儲局加快減息,其他地區經濟難免受到不同程度的影響,為下半年投資市場的主要風險之一。

可關注大型消費股數據 觀察美消費

早前市場普遍預期美聯儲將於今年9月開始減息,全年減息一至兩次,每次減息25點子。市場最近憂慮美國年內會否減息多於兩次,又或全年減息幅度會否高於50點子,至今市場仍未有共識,有待觀察。周浩乾認為,美國消費市場是其中一個可留意領域,近年美國經濟增長約七成來自消費,疫後刺激經濟措施,為消費帶來助力,隨着相關措施效用逐步消退,美國消費數據放緩的程度,不僅影響當地經濟,也拖累部分地區的出口,從而影響環球經濟,同時消費轉弱亦有助於通脹回落,為央行提供減息條件,認為要觀察美國消費市道,除留意信用卡相關數據,還可透過關注大型消費股的銷售數據。

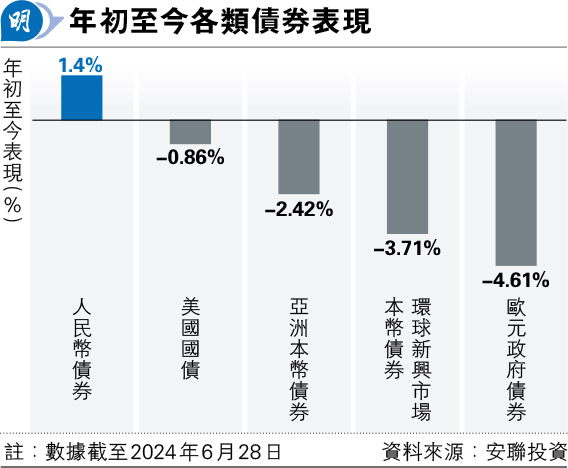

周浩乾表示,若下半年美國如市場預期開始減息,投資者可留意亞洲本幣債券市場的機遇,基於自亞洲金融風暴後,亞洲經濟韌性已提升,近年區內國與國之間的貿易增加,有助減低部分來自歐美經濟的影響,而聯儲局減息或會使美元轉弱,將利好亞洲貨幣表現,意味亞洲本幣債券有望為投資者提供債價及貨幣匯價的升幅。安聯投資最近發表報告指出,亞洲正步入多年良性循環,得益於強勁的經濟基本面、改革導向的政府政策、優質的基礎設施生態系統,以及有利的人口結構,這些因素預期將有助亞洲把握新的增長機遇,吸引大量的資金流入,進而降低匯率波動,並推動本地債券及信貸重新定價,預期下半年亞洲債券將持續展現韌性;基於亞洲企業和金融機構的盈利報告已印證,亞洲信貸正處於周期最佳點,基本面穩健、槓桿穩定、流動性充裕,料評級走勢將保持穩定,違約率將回落至中個位數。

看好印度印尼債券表現

不過,周浩乾提醒,要慎選亞洲本幣債券,因各地經濟情况不同,對經濟較依賴出口的亞洲地區,如韓國,應較為審慎,因美經濟轉差,消費需求下降,將影響這些地區的出口及經濟表現,當地貨幣也會受壓,又如部分亞洲地區於最近這次加息周期緊貼美國加息,一旦美國減息,或會緊隨美國減息步伐,當地與美國息差並未擴大下,當地貨幣匯價也未必可受惠於美元相對轉弱,相對較看好經濟增長受本地消費主導的亞洲地區債市表現,如印度及印尼,其中印尼本幣政府債屬投資級別,孳息達高單位數。

安聯投資報告亦指出,下半年可留意亞洲債市的利差機會,認為機會存在於處於信貸周期最佳點的行業和公司,如印度基礎設施、中國公用事業、澳門博彩及部分銀行資本證券,因其信貸紀錄穩定,甚至向好、違約率偏低,以及具合理的總回報,除此以外,下半年也可留意區內債市的市場錯配和超額收益機遇,尤其是在高收益領域,但亦提醒隨着風險偏好回升,市場在上半年強勁反彈後自滿情緒上升,投資者應繼續做好風險管理。

對於風險管理,周浩乾表示,儘管美國減息將利好債券表現,但由於減息時間、減息次數及減息幅度均存在變數,透露其管理以債券為主的投資組合為減低波動性,約四成資金投資於美元及港元計價的投資級別企業債,其餘資金主要投放於歐美政府債,小部分資金投放於屬投資級別的亞洲本幣政府債,組合內並持有小量股票及黃金資產,目前債券部分以短債為主,認為利差仍吸引下,將待美國減息周期正式展開,方開始將資金轉向較長期債券。