報章內容

楊智佳:騰訊防守力強 合穩健投資者

【明報專訊】恒指昨日下跌60點,收報17,113點,主板成交萎縮至680億元。大部分港股長期走勢疲弱不在話下,即使以昨日為例,單日股價升幅超過5%、成交過千萬元的股份,只有7隻。於業績期之內,股價波動性如此低,個股短炒空間亦非常貧乏。

外圍股市方面,執筆時尚未公布美國7月消費物價指數(CPI),而周四公布的7月零售銷售、初領失業救濟金人數,才是市場憂心的數據,再加上伊朗官員發出通牒,要求以色列周四達成加沙停火協議,否則向以色列發動攻擊,這令周四環球股市增添風險。

港股市場內,只有高市值股才吸引到投資者注意,市場昨日靜待騰訊(0700)業績,表現不負眾望。今年第二季收入按年上升8%,經調整每股盈利按年升53%,至573.13億元人民幣,每股盈利6.014元人民幣、折合6.56港元,以此計算年度化市盈率僅14.3倍,實際的2024年市盈率應當更低。

留意騰訊收入增長能力放緩

詳細分析業績後,便會發現騰訊收入增長能力正在放緩。收入按年升8%,其中包括手遊在內的增值服務及金融科技收入分別升6%及4%,網絡廣告受到視頻號及長視頻帶動,該分部收入按年升19%,惟此趨勢難以持續。騰訊正不斷從現有業務之中尋求增值方式,若不能作出這方面的改進,收入增長很快放緩至低單位數水平。

騰訊第二季每股盈利能夠上漲53%,主要是透過節約收入成本,第二季相比上年同期不升反跌4%,成為盈利按年增長的動力。以按季表現來看,節約收入成本的效應似乎慢了下來了。假若明年收入上升約5%,收入成本不變,仍會為盈利帶來12%增幅。以穩定的盈利能力來看,騰訊14倍市盈率是合理水平,但似乎難有驅動股價上升的催化劑,業務多了一份防守性。假若未來內地經濟復蘇,騰訊反而會表現得落後。

值得留意的是,騰訊今年上半年投資現金流大降46%,目前苦無投資機會,中央亦不容許騰訊爪牙威脅到其他行業,只容安分守己。公司的定期存款加上現金,與計息負債相抵後,錄得100億元人民幣左右的淨現金,以其每季約400億元人民幣的自由現金流計算,稍後絕對有能力提出更吸引的派息政策,長遠而言,將慢慢成為一隻優質的高息股,且看半年後末期業績時會否有相關宣布,成為股價催化劑。

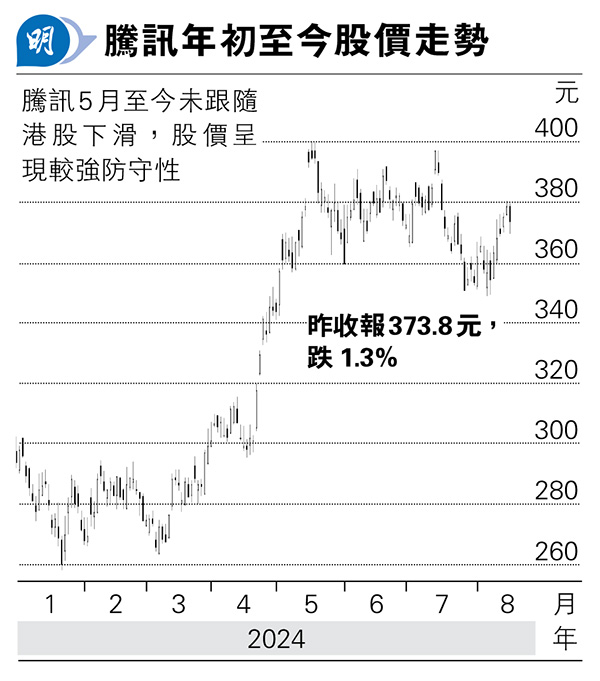

騰訊股價處於一年半前的相若水平,而5月初至今股價未見跟隨市况下跌。倘若有吸引的派息,騰訊是相當適合穩健性港股投資者持有,即使現在買入作長線持有,然後準備騰訊兩三年後成為高息股,亦是可取的策略,始終要有高息能力、又要穩健、又要優質的大型企業,為數不多。

與阿里業務格局分野漸大

隨時間過去,昔日被視為競爭對象的騰訊與阿里巴巴(9988),業務格局分野愈變愈大。騰訊屬於高防守性的綜合網絡股份,至於阿里以網購、物流為主,已變成隨着經濟起落的巨型周期股。騰訊與阿里巴巴之間可謂完全沒有可比性。

阿里巴巴這類周期股份,於港股及A股市場之中多的是,騰訊的高防守性、未來高派息潛力而優質的特性,便相當獨特,二者選中,當然騰訊是較理想的一隻。或許,以後不應再將兩者相提並論了。