報章內容

楊智佳:領展估值平 抗逆力強

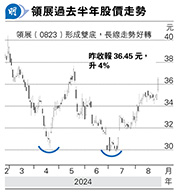

【明報專訊】恒指昨日升186點,收報17,798點,主板成交836億元。美國聯儲局主席鮑威爾上周五放鴿,表明是時候調整貨幣政策,引發減息憧憬。港股風險胃納回升,長期弱勢股如內房股、內需股均錄得反彈,本地地產股表現亦不錯,新鴻基地產(0016)、恒基地產(0012)及領展(0823)均漲逾3%。

美國減息不代表香港樓市能夠見底回升,因港樓有其自身的結構性需求問題。內地房地產市場低迷,內地人南下買港樓意欲減低,外資需求下降,高才通政策對於帶動住屋需求的效應不太顯著,未能抵消移民潮構成住宅需求下跌因素,種種原因令港樓面對價量齊跌。地產股長遠更偏重於收租資產,或許港股市場之中,未來不會出現高波幅的地產股,只剩下防守型的收租股。

地產股長遠更偏重收租資產

中原城市領先指數最近3年由高位下滑27%,為全球其中一個表現最差勁的樓市,上述的結構性需求下滑因素,不會一時三刻出現改變。只不過,經歷10多年的港樓大牛市,持貨者帳面盈利很多,連年收租為業主帶來雄厚的財政實力,於是沒有大手拋售住宅的壓力,住宅供應未見失衡現象,令樓價只呈持續慢跌狀態。發展商要推出新盤出貨,只要以當下吸引價格沽售,亦能順利套現。至少發展商本身,發售新盤的同時,未見積極吸收土地儲備。以新地為例,租金業務盈利比例正在緩緩上升至65%。

新地恒地市帳率不足0.4倍

股票分析員大概以3年盈利預測進行估值,最多只會考慮到美國減息對樓市帶來的幫助。即使減息拉低供樓成本,成為首個支持樓價的因素,地產股長遠向上重估的空間仍然很小。

新地及恒地的市帳率不足0.4倍,估值低殘,而新地淨租金收入相對市值約4.3%,的確可視為高息股看待。其實領展更見吸引,股價僅每單位資產淨值0.52倍,即市帳率0.52倍,截至今年3月底止的全年零售收益增長2%,民生商場及停車場的租金抗逆能力,相較新地為高,領展的股息率7.2厘,已屬吸引。

若然想買地產股,心態是貪其廉宜,倒不如將小量資金吸納美麗華酒店(0071),該公司收入來自酒店及商廈的租金,淨現金相當於市值的88%,加上約50%的派息比率、逾5厘的股息率,至少還可以憧憬私有化。

亞盛醫藥轉虧為盈 可小注持有

生科股亞盛醫藥(6855)亦值得留意,今年上半年業績轉虧為盈,大部分收入是從日本武田製藥(日:4502)收取的知識產權收入,涉及已上市白血病新藥耐立克的全球(除中國內地、香港、澳門、台灣以外)商業化權利。亞盛醫藥獲得信達生物(1801)及武田製藥持股加持,研發能力出眾。

自從2018年第一隻無收入生科股歌禮製藥(1672)上市後,多年來能夠錄得盈利的非一線生科股不多,康方生物(9926)的雙抗療法與美國Summit Therapeutics(美:SMMT)合作,亞盛醫藥的耐立克合作方武田製藥是更大規模的藥企,亞盛醫藥另一重磅產品APG-2575為選擇性Bcl-2抑制劑,目前進行臨牀3期試驗。

亞盛醫藥是一間長遠有能力壯大的生科企業,績後股價升13%,倘回吐至接近30元水平,可考慮小注持有。