報章內容

瑞銀梁展嘉:政府銀行發展商 料聯手穩樓價

【明報專訊】美國下周議息會議及特首李家超下月公布《施政報告》前夕,本港二手住宅樓價指數連跌4周後,上周輕微回升,加上有銀行再推出按揭現金回贈,爭取按揭取態轉趨積極。今期封面故事專訪瑞銀投資銀行香港房地產分析師梁展嘉分析最新形勢。梁展嘉指出,本港樓價從2021年8月歷史高位回落近三成,令發展商投地意欲大減,賣地收入大跌導致政府出現巨額財赤後,估計政府已調整政策方向致力穩定樓價,這亦符合銀行利益,故他相信政府、銀行及發展商將聯手穩定樓價,按揭利率料將回落,新增供應可望減少,支持樓價見底。

明報記者 葉創成

上周五公布的中原城市領先指數(CCL)報138.68點,按周上升0.37%,屬連跌4周後回穩,反映環球股市上月初大幅波動後上月14日鰂魚涌FINNIE公布首張價單當周的市况。記者上周專訪瑞銀投資銀行梁展嘉,提到本港樓價在2003年8月至2021年8月曾勁升逾5倍,原因是受惠「經濟好、息口低、供應少」等三大利好因素,惟隨着過去3年上述利好因素逆轉,樓價已從高位回落近三成(見圖1),指暫時唯一看到的好消息是美國聯儲局料於下周開始減息,本港估計亦會跟隨減息,緩解高息環境對樓價帶來的壓力。

除了減息在望外,梁展嘉認為,本港樓市也有不少潛在利好因素,最重要的是,他估計政府、銀行及發展商將聯手穩定樓價,令樓價終於可望結束過去3年的跌勢回穩。

上周銀行重推現金回贈 屬放寬按揭好消息

梁展嘉首先分析息口走勢,「由於本港樓價下跌損害銀行資產質素,我覺得銀行有意願去穩定樓價,實際行動便是放寬按揭審批及調低按揭利率,過去三四個月按揭信貸比較緊縮,估計日後將會相對寬鬆,銀行近日再次推出按揭現金回贈便是鼓勵人心的好消息,而且與大部分按揭掛鈎的1個月香港銀行同業拆息(HIBOR)現已回落至3.8厘多,3個月HIBOR亦已回落至4.1厘多,我們估計3個月HIBOR明年底會進一步跌至2.9厘,原因是銀行有減息的動力。」

本港按揭息率未來一年料回落屬市場共識,經絡按揭轉介首席副總裁曹德明在上月22日見報、題為「按息或回落至3.3厘 港樓明年料好轉」專訪中預測,美國未來1年將會減息2厘至2.5厘,而港息亦會跟隨美息下調,料1個月HIBOR將回落到2厘或以下,屆時以「1個月HIBOR+1.3厘」計算的按揭利率便回落至3.3厘或以下,令港樓租金回報率再次高於按揭利率,故明年樓市料好轉。

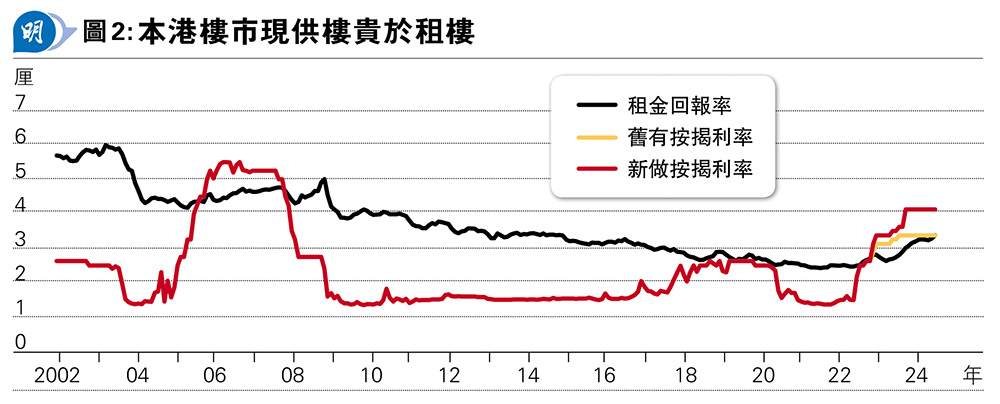

梁展嘉則提出另一個角度,指除了要留意目前本港新做按揭利率(New mortgage cost)為4.125厘外,也可以留意舊有按揭利率(Existing Mortgage cost)為3厘多,而兩者均高於租金回報率(見圖2),的確不利樓價。

料新做按息年內跌至3.125厘 供平過租再現

向前望的話,梁展嘉相信,隨着美國未來一年減息2厘,本港按揭利率料會回落1厘,令買樓吸引力重現:「在過去兩年半的加息周期中,美國大概加息5厘,本港按揭利率則上升約2.5厘。按此情况推算,假如美國未來一年減息2厘的話,本港按揭利率大概會回落1厘,屆時新做按揭利率料會由現時的4.125厘下調至3.125厘,低於租金回報率,故屆時買樓不論自住或投資均會重現正利差(positive carry),變得有着數。」

新盤庫存現逾5.1萬伙 相等於逾36個月銷量

至於供應問題,梁展嘉以本港地產發展商的新盤貨尾單位約2萬伙、加上已取得或擬申請預售樓花同意書逾3.1萬伙新盤待售單位計算,指目前本港新盤庫存逾5.1萬伙,除以今年新盤估計銷量1.6萬至1.7萬伙,計算出新盤庫存約相當於36至37個月銷量,實屬偏高,故暫時個別發展商需要減價為新盤去庫存,而這亦要視乎新盤位置是否吸引而定。

梁展嘉表示:「在目前本港整體新盤庫存偏高的情况下,不少發展商希望盡快去貨,但亦要視乎哪一地區新盤,例如啟德新盤供應這麼多,發展商當然要減價,但恒地(0012)在紅磡近火車站的新盤,由於位置優越,租值可觀,料轉租也不會蝕賣。」

發展商重視去庫存 料減慢建屋步伐

根據梁展嘉的分析,假如本港新盤庫存由現時逾5.1萬伙、相當於36至37個月銷量,回落至4.2萬伙左右、相當於約30個月銷量便屬健康水平,樓價便可望止跌。

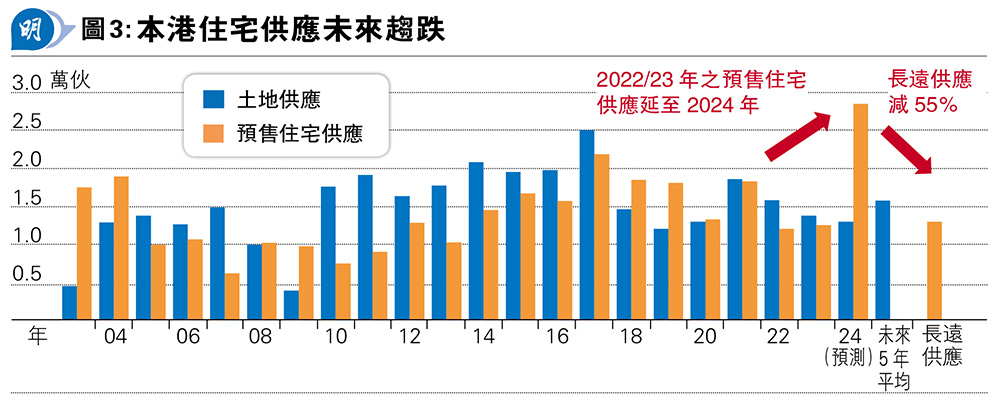

事實上,本港龍頭地產股新鴻基地產(0016)上周公布截至今年6月底全年業績,集團主席郭炳聯在業績展望中,預計未來數個財政年度集團整體建築開支將顯著回落,而證券界認為,新地手上存貨多,因而減少建築資本開支屬合理舉措。梁展嘉分析,新地早前暫停屯門掃管笏項目部分工程後,不排除也會減慢一些偏遠地區樓盤發展步伐,估計其他發展商也會這樣做,預測整體新盤預售單位今年高達近3萬伙後,未來5年以至更長時間料回落至每年約1.5萬伙(見圖3),有利樓價中長線回升。

指「政府發展商同坐一船」 或減居屋供應

Bricks & Mortar Management主席兼總裁王震宇在上月29日「名人樓市論壇」專訪中指出,除地緣政治風險升溫等外圍不利因素外,本港樓市亦面對政策風險。根據本港房屋局數據,2024/25至2028/29年度公營房屋預測建屋量達14.68萬個單位,當中,逾三分之一屬資助出售單位,王震宇分析,問題是目前私人住宅樓價已處於下跌周期,政府把如此龐大數量的資助出售單位推出市場,難免會令樓價跌勢加快,料未來3年會是市場最困難的時間,他認為:「即使設有入息及資產限額,但政府資助出售單位大增,也代表私樓所有上車盤無運行,這也會拉低比較高階的樓價。」

梁展嘉表示,他一直有閱讀王震宇日常發表的文章,亦有看過上述專訪,而他不相信政府未來幾年會繼續大幅增加資助出售單位供應及推冧私樓樓價:「我覺得現時政府已與發展商坐埋同一條船,大家均希望盡快去庫存,從政府的角度去看,需要發展商去買地,否則財政赤字便難以大幅收窄,若巨額財赤持續下去,公務員薪俸便會受影響,這是很現實的問題。事實上,政府過去一年寧願流標亦沒有低價批地,也已全面撤銷所有樓市『辣招』,便是希望穩定樓價的實際行動;這樣的話,如果樓價繼續下跌,我覺得政府會推出更多政策,例如我便不相信未來幾年真的會有這麼多資助出售單位推出市場,停售居屋或把部分居屋轉為公屋用途也不是不可能的,過去亦曾試過這樣做。」

本港1997年7月1日回歸中國後,當年10月亞洲金融風暴席捲本港,令股市樓市雙雙急跌,加上時任特首董建華在《施政報告》推出「八萬五」房屋政策(即每年提供85,000個公私營住宅單位),樓市展開漫長跌浪,至2003年8月始見底,累積跌幅近七成。港府在2002年11月為了穩定樓價,由當時任房屋及規劃地政局長孫明揚推出俗稱為「孫九招」的一系列救市措施,包括結束居屋計劃,停售停建居屋。「孫九招」推出後,本港樓市成交量曾大增,雖然在2003年春天受累SARS,樓價進一步下滑,但隨着疫情迅速受控、經濟強勁復蘇,樓價在2003年8月見底後大漲小回,至2021年8月曾累升逾5倍。

假如本港經濟持續增長,樓價亦跟隨上漲,樓市升勢便屬最健康,故記者在是次專訪中亦請教梁展嘉:「本港經濟近年面對不少挑戰,經濟前景是否可以支持樓價止跌回穩呢?」

冀失業率維持低位 否則樓價難止跌

梁展嘉表示,根據瑞銀投資銀行預測,本港今年GDP按年增長2.5%,明年增長則加快至2.8%,期內失業率則維持於2.8%至3%低位。他認為,即使目前市場情緒比較悲觀,但也不應忘記一些潛在利好因素:「過去兩年在美國息口高企的情况下,中國內地大幅減息以刺激經濟的空間相對有限,原因是要避免對美元息差進一步擴闊令人民幣有更大貶值壓力。隨着美國本月料開始減息,令中國內地亦有更多政策空間去刺激經濟,假如內地經濟增長加快的話,香港經濟亦會受惠。」

根據梁展嘉的統計,1997年10月亞洲金融風暴席捲本港後一年多,本港失業率曾上升4%,樓價亦下跌近半,而「失業率升、樓價跌」此規律在2000年科網泡沫爆破、2003年SARS及2008年金融海嘯期間亦曾應驗,故他認為,一定要留意本港失業率日後會否大幅上升,一旦出現此現象的話,樓價便難以止跌回穩。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)