報章內容

美聯儲減息半厘概率曾升至七成

【明報專訊】美聯儲周四凌晨宣布減息已是板上釘釘,將為加息周期畫上句號,惟減息幅度仍充滿不確定。芝商所美聯儲觀察工具(FedWatch)顯示,交易員本月初仍傾向押注減息0.25厘,至近日減息半厘的預期卻再升溫。交易員周二押注減息半厘的概率曾升至接近七成,反而按傳統減息0.25厘的概率跌至約三成。

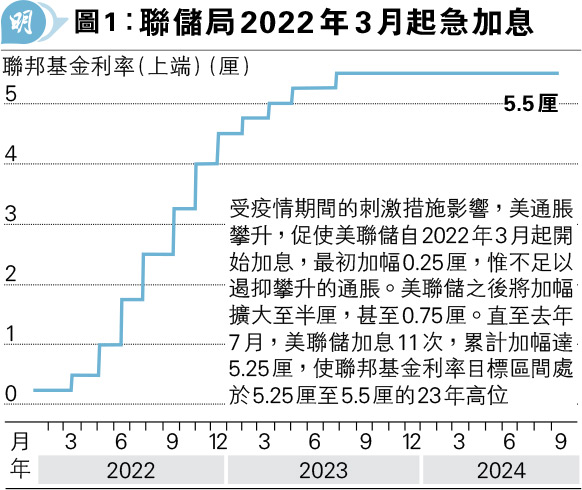

回顧自2022年3月開始的加息周期,聯邦基金利率區間最初由零至0.25厘,輕微上調至介乎0.25厘至半厘,惟美國通脹率此際節節攀升,加息步伐也節節向上。2022年5月,美聯儲將加息幅度擴大至半厘後,此後下半年的4次加幅,更進一步擴大至0.75厘,以遏抑美國當時面臨逾40年來最高的通脹。直至去年7月,美聯儲合共加息11次,利率累計上調了5.25厘,聯邦基金利率區間自此維持在5.25厘至5.5厘(圖1)的23年高位。

今次加息周期加幅逾40年最大

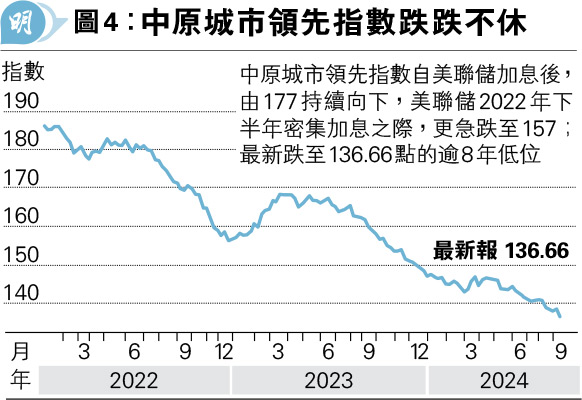

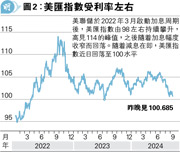

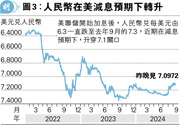

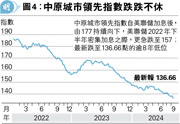

翻查自1983年以來7次加息周期,今次合計5.25厘的加幅,超越其餘6次。政策急速收緊,一度逆轉2020年實施寬鬆政策以來的美股升勢,並導致美匯指數急升(圖2),人民幣、日圓等貨幣下滑。美股至去年中才調頭回升並不斷創新高。美匯指數近期顯著回落,人民幣匯價亦回升(圖3)。反映香港樓價的中原指數在2022年急跌後,過去一年多仍反覆尋底(圖4)。

在加息周期下,美國通脹迄今已大致受控。美國消費者物價指數(CPI)的按年升幅,已由2022年6月的9.1%高位,降至今年8月的2.5%水平,讓美聯儲可將政策重點由遏抑通脹,轉向確保充分就業。市場人士憂慮,若利率持續高企,會導致美國經濟低迷,甚至陷入衰退。美國就業市場已顯著降溫,6至8月的非農就業職位每月平均增幅已降至11.6萬,是2020年中以來最低,幸而8月失業率回落至4.2%,由接近3年高位下滑,反映美國經濟仍具韌力。

不過無論如何,當前利率仍具較大限制。實際借貸成本相當於名義利率減去通脹率。《華爾街日報》表示,隨着通脹預期回落,實際短期利率已升至3.2厘至3.5厘之間。美聯儲官員認為,中性實際利率(即不會促使就業率和通脹率上升或下降的利率)介乎0.5厘至1.5厘,意味當前的實際借貸水平,較應有水平高出至少1.75厘。

經濟無恙先減息 乏歷史參照

參考美聯儲2022年啟動加息周期後,曾以半厘,甚至0.75厘的幅度急速加息,這是由於初始實際利率為負值,遠低於中性利率。目前實際利率高企,意味美聯儲也可能大幅減息,使利率盡快恢復至中性水平。

不過分析認為,當前形勢沒有明確的歷史參照。美聯儲主席鮑威爾前高級特別顧問Jon Faust指出,在經濟尚未陷入困境的情况下減息的例子不多。以往當美聯儲開始減息,經濟往往已陷入麻煩,但當前情况並非如此。雖然招聘活動轉弱,消費者仍維持支出。美國第二季GDP修正值,按季折合成年率增長3%,較首季的1.4%增幅顯著加快。

美股預先反映 再升空間或有限

正因如此,美國經濟對預期中的減息,可能呈現出乎意料的反應。由於美聯儲並非試圖扭轉急速惡化的經濟,因此減息可能會更快刺激支出。不過另一方面,美股已反映減息預期所帶來的大部分上漲空間,標普500指數過去12個月累計升26%以上,因此進一步升幅可能有限,不過若能確認經濟已實現「軟着陸」,將會為股市帶來更大的上升空間。

美聯儲設定的是短期利率,對長期利率而言,重要的是投資者認為美聯儲未來的政策走向。換句話說,減息的影響往往在減息開始前已出現。這種影響從美國10年期國債孳息率的變化可見。該孳息率目前已降至3.6厘,較今年4月的高位,低1個百分點。美國10年期國債孳息率嚴重影響按揭抵押利率。房貸美(Freddie Mac)的數據顯示,美國30年期的平均按揭利率已降至6.2厘,相比5月上旬為7.22厘。一些分析師預計,若美國30年期按揭利率跌破6厘或5.5厘,住屋需求將再次激增。