報章內容

內地救市 分散投資勝盲目全力進場

【明報專訊】讀者來信:

最近美國聯儲局減息0.5厘,同時中國人民銀行推出一系列「組合拳」式政策救市,想請教我自從前年賣出股票後全部錢放在定期,現在是否應該積極進場投資?有什麼適合現時市况的投資策略?

筆者回覆:

今次美國聯儲局宣布減息0.5厘,確實大大超出市場的預期。隨着香港金管局亦隨後調整利率,市場資金壓力得到紓緩。除了美國的減息行動,中國人民銀行最近推出了一系列政策,包括降低存款準備金率、向市場注入更多流動性,以及針對中小企業的信貸支持,這些政策可以有效緩解市場資金壓力,並為企業提供更好的融資環境。由於香港與內地市場關聯密切,這些措施有機會帶來資金,以及為市場提供樂觀情緒。然而,面對刺激政策,投資者是否應該全力進場,仍需謹慎考量。

股債4:6配置比例較穩健

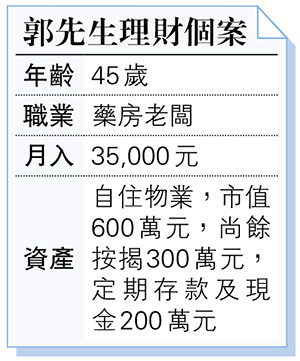

雖然港股成交量突破4000億元,但目前的市場波動性較高,全球經濟增長放緩及地緣政治風險依然是主導因素,未來走勢仍然難以預測,因此建議投資者在現階段不要過於進取,全力進場投資未必是最理想的策略。在現時的市場環境下,分散投資顯得尤為重要。郭先生可採取不同的股債比來平衡風險,例如4:6的資產配置比例,即40%投資於股票,60%配置於債券,這是一種相對穩健的投資策略。

股票提供資本增值的機會,尤其是在市場回暖的時候可以把握增長空間;而債券則可提供穩定的現金流,並減少整體投資組合的波動性。這種配置能有效降低投資風險,特別是在市場波動較大的情况下,債券部分能夠起到減低組合波動的作用。股債平衡的配置能夠幫助投資者穿越不同的市場周期。即使短期內市場出現波動,這種投資組合亦能提供穩定的回報,從而避免市場單邊走勢帶來的風險。分散配置的最大好處是能夠有效降低單一資產的風險。例如,當股票市場表現欠佳時,債券市場的穩定回報能夠提供一定保護,反之亦然。因此,股債配置方法能夠確保投資者在市場波動中保持穩定的增長。

全球經濟復蘇速度未明確

總結來看,儘管全球減息和中國的政策支持為市場帶來短期的反彈,但不確定因素仍然很多,全球經濟復蘇的速度和方向尚未明確。投資者應避免盲目全力進場,應以穩健投資為主,並保持分散配置,減少單一市場風險。透過分配股債的配置比例,既能抓住市場回暖的機會,亦能在波動市况中保持穩定回報。

如郭先生對投資策略有更多考量,建議與專業理財顧問討論,為你量身訂制合適的投資方案,實現穩定增長的目標。

陳智鑾 信達興業董事 物業理財專家

■理財信箱歡迎來信,電郵:chlung@mingpao.com

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)