報章內容

波音被標普列負面觀察名單 跟工會談判破裂 料今年100億美元現金流出

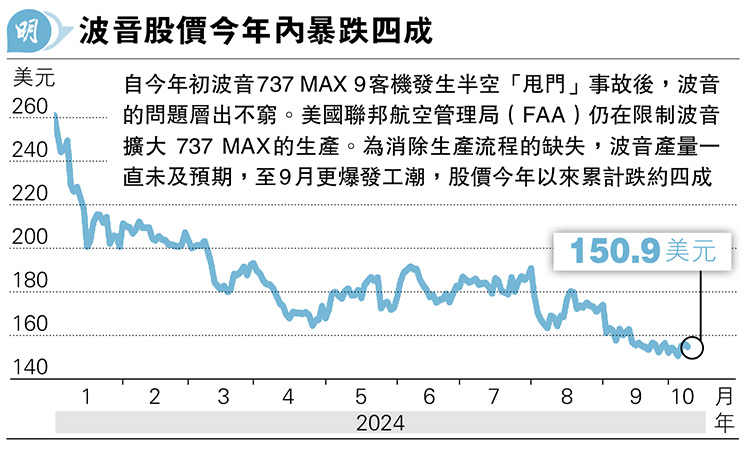

【明報專訊】波音(美:BA)勞資談判再度破裂,已持續接近4周的工潮仍未有解決迹象。波音已撤回向3.3萬員工提供的薪酬方案,並表示沒有計劃與工會代表進一步談判。由於持續罷工增加了波音的財務風險,評級機構標準普爾周二將波音的信用評級列入負面觀察名單,使波音信評面臨降至垃圾級的風險。波音股價早段跌逾2%,今年以來股價暴跌四成。

標普將波音的信用評級列入負面觀察名單,意味若波音的罷工持續,令生產受阻、成本增加,妨礙現金流生產,其評級下降的風險將會增加。標普目前給予波音的信用評級為「BBB-」,是最低的投資級別。倘被降至垃圾級別,將面臨比投資級別企業更高的借貸成本。穆迪評級上月表示,波音有40億美元的債務將於明年到期,並有80億美元的債務將於2026年到期。

年內股價挫四成

標普指出,今次大罷工加劇了波音的財務風險,估計波音今年將面臨約100億美元現金流出,可能需要進行融資,預計波音未來一兩年內,仍面臨高於預期的現金使用和債務。路透引述知情人士稱,波音正考慮透過發行普通股等方式籌集資金,以避免評級下降。消息指高盛、摩根大通、美銀及花旗過去數周已向波音提出多種融資方案,包括發行強制性可轉換債券及優先股等。彭博社指出,可轉換債券等混合債(hybrid bonds,同時具備股票及債券性質的證券)可被評級機構視為股本,不會像傳統債券般增加負債,對現有股東的影響較為溫和。此外,銀行方面已開始建立「影子帳簿」,以評估投資者對這些證券的興趣。分析師估計,波音需融資100億至150億美元維持評級。

上月包括標普在內三大評級機構均警告,若波音西岸廠房的罷工持續,可能會導致波音的信用評級下降。若波音的評級被兩家或以上的評級機構降至垃圾級別,企業債券往往會被剔出高級別的企業債券指數,促使投資者沽出債券,令未來融資成本大增。

倘信評降至垃圾級 未來融資成本增

自2019年以來,波音一直錄得年度虧損。波音的737 MAX 8客機在2018及19年接連發生兩宗墜機空難,觸發MAX機型全球停飛。雖然該機型由2020年底陸續在不同地區復飛,但波音已累積大量虧損。至今年1月初,一架波音737 MAX 9客機發生半空「甩門」事故,導致美國聯邦航空管理局(FAA)限制其產量。由2019年次季MAX機停飛以來,直至發生「甩門」事故的今年首季,波音的核心營業虧損累計達319億美元。

標普表示,儘管波音採取了一系列節省成本措施,但這次罷工每月對波音造成的損失仍超過10億美元。標普仍預計,波音明年的自由現金流轉為正值,但警告這預測「對與停工相關的成本上升,愈來愈敏感」。

波音與其最大工會在周一至周二舉行的最新一輪談判破裂,沒有迹象顯示工潮短期內得到解決。波音商用飛機負責人Stephanie Pope發聲明稱,工會的要求「無法商量」。波音工會尋求4年內加薪40%,並恢復10年前合約所取消的退休金福利。

工會超過90%會員在9月投票否決波音提出4年內加薪25%的建議,並展開罷工。波音其後建議為工人加薪30%,並恢復績效獎金,但未獲工人接納。在新一輪談判破裂後,波音指工會未有認真考慮新的建議。工會表示,波音仍堅持以上月提出的不可接受方案進行談判。