報章內容

Nuveen:特朗普勝選利經濟 美股展升浪

【明報專訊】上周三美國共和黨候選人特朗普勝出總統大選後,帶動美股及美匯向好,而上周五全國人大常委會批准增加6萬億元人民幣地方政府債務限額置換存量隱性債務後,市場似乎認為該財政政策力度不足,恒指夜期低水逾400點,港股今日復市料有沽壓,今期封面故事由Nuveen環球固定收益主管兼首席投資官Anders Persson、宏觀信貸主管及環球投資策略師Laura Cooper、富蘭克林鄧普頓研究院首席市場策略師Stephen Dover及安柏環球金融首席投資總監雷志海分析最新形勢,結論是短期美股升浪料未完,港股則仍處整固期。

明報記者 葉創成

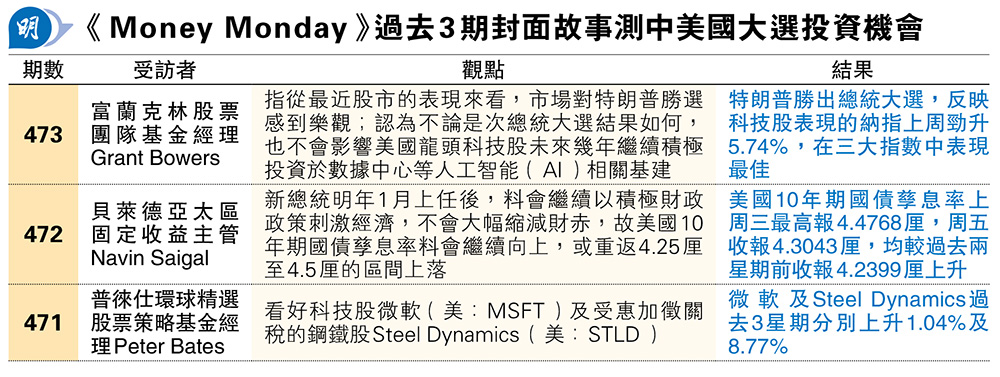

美國上周二舉行總統大選及參眾兩院改選,結果於周三開始出爐,共和黨出乎意料地大獲全勝,除了特朗普擊敗民主黨候選人賀錦麗勝出總統大選,共和黨在參議院亦已確定取得大多數議席,並且很可能亦贏得眾議院大多數議席,實現全面執政。《Money Monday》過去3期封面故事先後專訪普徠仕、貝萊德及富蘭克林等美國資產管理公司要員前瞻大選走勢,均成功把握有關投資機會(見表),因此今期由同屬美國資產管理公司的Nuveen分析美國大選後最新投資形勢。

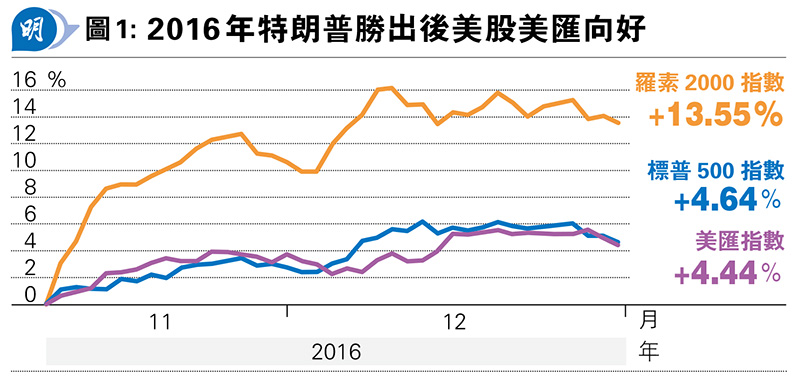

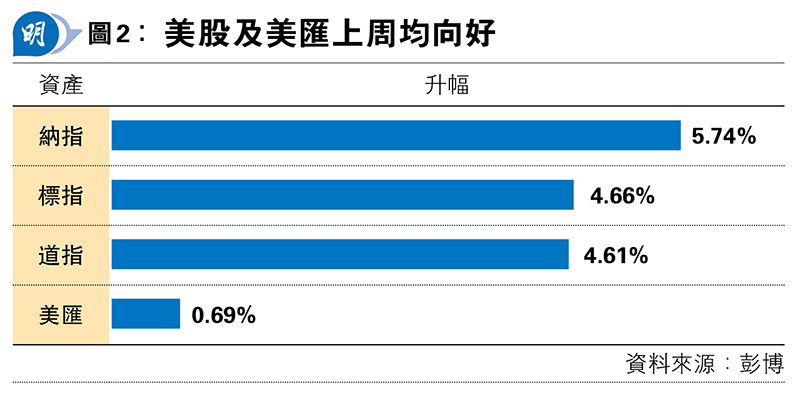

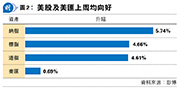

Nuveen環球固定收益主管兼首席投資官Anders Persson指出,共和黨料可在是次大選中大獲全勝,一舉拿下白宮、參議院及眾議院的控制權,實現全面執政(full sweep),有利積極推出政策推動經濟增長,加上參考特朗普在2016年11月勝出總統大選後美股及美匯在一段時間內均向好的走勢(見圖1),因此投資者情緒亦轉為追逐風險( risk-on sentiment),引領美股及美匯上周均向好(見圖2)。

料重施2018年故技 上任後再大幅減稅

Persson分析,共和黨是次大獲全勝後料推出三方面的政策,第一是減稅,在2018年1月推出《減稅與就業法案》(Tax Cuts and Jobs Act、簡稱TCJA)後 ,將再有類似法案出台。

可以留意的背景是,特朗普在2017年1月首次入主白宮,1年內參眾兩院便通過審議,故特朗普在2018年1月便可簽署《減稅與就業法案》,將不同稅階的企業稅稅率劃一為21%,並且亦減免家庭及個人眾多稅項至明年,當年被稱為近30年來美國最大規模的減稅措施。

美若再加徵關稅 通脹或再次升溫

至於共和黨是次大獲全勝後料出台的第二項政策,Persson估計會是加徵關稅。事實上,特朗普今年中在競選總統時,曾公開表示當選後提高進口商品關稅,指計劃對來自中國進口商品統一徵收60%關稅,而對其他國家的進口商品則徵收10%至20%關稅。Persson分析,雖然當時特普朗就加徵關稅的言論可能只是為了在競選總統期間拉票(campaign talk),當選後不一定落實執行,但若真的落實執行的話,由於加徵的關稅部分會由進口商轉嫁當地消費者,料會令美國本土通脹升溫。

瑞銀財富管理投資總監辦公室全球資產配置主管及環球投資管理亞太區聯席主管蘇安淳(Adrian Zuercher)在《Money Monday》第466期封面故事(9月16日出版)專訪中相信,特朗普勝出11月總統大選及於明年1月上任後,未必會如競選時所說向中國徵收60%關稅,可能是以此來作為談判籌碼,換取中國在其他方面的讓步,例如在美國投資興建工廠創造就業。

勢打擊非法移民 帶來薪金通脹

至於共和黨是次大獲全勝後料出台的第三項政策,Persson估計會是打擊非法移民,而這會帶來兩大潛在不利影響──拖慢經濟增長及帶來薪金通脹。

綜合共和黨是次大獲全勝後料出台的三大政策──減稅、加關稅及打擊非法移民,Persson估計均帶來同一影響,便是令美國通脹升溫,故Persson認為一定要非常留意這些政策推出的細節及時間表。

料美聯儲下月減息後 明年1月不減息

Persson表示,根據Nuveen目前的基準情境預測(base case scenario),是次美國經濟仍可達「軟着陸」,即在通脹受控回落的同時,GDP增長仍維持在合理水平,而特朗普明年1月重返白宮後擬加徵關稅對GDP帶來的不利影響,料不會反映於明年GDP增長上。

美國聯儲局在當地時間上周四亦宣布減息0.25厘,是9月減息0.5厘後再次出手,聯邦基金利率上端下調至4.75厘,Persson預測,當局下月仍會再減息0.25厘,而明年1月則會維持利率不變,觀望特普朗在該月上任總統後推出財政政策對經濟帶來的影響,再調整貨幣政策;現時Persson估計聯邦基金利率上端在是次減息周期只會回落到3.5厘至4厘,即進一步減息的空間只有0.75厘至1.25厘。

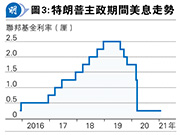

鮑威爾有望完成聯儲任期至2026年

值得注意的是,特朗普在2017年1月首次入主白宮上任美國總統後,任命同屬共和黨人的鮑威爾於2018年2月開始出任聯儲局主席,而鮑威爾接任後亦延續上任主席耶倫的加息政策,把聯邦基金利率上端由1.5厘提升1厘至當年12月最高的2.5厘,由於特朗普對該加息政策不滿,當年多次在公開場合點名就此批評鮑威爾,巧合的是,當局在2019年7月便開始減息,而且隨着2020年首季新冠疫情大爆發令當地經濟衰退,當局大幅減息至0.25厘及重啟量寬(QE)救市,直至特朗普任期於2021年1月結束前仍處於接近零息政策(見圖3)。

由於鮑威爾在2018年曾被特朗普點名批評,故是次特朗普勝選再次入主白宮,鮑威爾上周四議息會議記者會上被當地傳媒追問會否因為政治壓力離職,鮑威爾就此堅決否定,表明不會因為政治問題而影響他的去留。Persson也認同上述觀點,料鮑威爾會繼續出任聯儲局主席,直至2026年5月任期屆滿。

對美10年債息看法中性 較看好企業債

特朗普上周三勝出總統大選後,美國10年期國債孳息率當日曾上升至4.4768厘,惟上周四及周五則回吐,收報4.3043厘,與前周五收報4.3836厘比較,全周計屬下跌近0.08厘,惟仍然符合貝萊德亞太區固定收益主管Navin Saigal在兩星期前《Money Monday》第472期(10月28日出版)封面故事指該長債息率將在4.25厘至4.5厘區間上落的預測。

Persson目前對美國10年期國債孳息率走勢看法亦屬中性(neutral),料其升跌將由日後公布的經濟數據強弱來決定,指Nuveen現時在美國固定收益投資的策略更着重於信貸(credit),指由於當地經濟仍然強勁,由投資級別以至高息企業債均有投資機會。

若市場轉聚焦通脹財赤 美股美匯料回落

總結是次訪問時,Persson重申,共和黨上周在美國大選中大獲全勝,有望一舉拿下白宮、參議院及眾議院的控制權,實現全面執政,有利積極推出政策推動經濟增長,有利美股上升,料直至某一時點,當投資者焦點由憧憬經濟加快增長轉為憂慮通脹掉頭回升後,美股才會出現調整。

貝萊德Navin Saigal在《Money Monday》第472期封面故事引述美國國會預算辦公室(Congressional Budget Office)估計,截至明年9月底的今個財政年度財赤將高達近2萬億美元,假如財赤佔GDP比率維持於6%至7%不變,考慮到實質GDP增長及通脹等因素,10年後財赤有可能增加至3萬億美元。Nuveen宏觀信貸主管及環球投資策略師Laura Cooper則認為,假如市場由目前憧憬美國經濟增長加快,日後轉為擔心美國財赤問題的話,屆時美匯也會出現調整。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)