報章內容

M&G英卓投資管理林若君:高息困擾 亞太房地產沽壓大

【明報專訊】過去近兩年在高息環境困擾下,本港住宅、寫字樓及工商舖市場均不景氣,而其實此情况在亞太區其他房地產市場亦出現。M&G英卓投資管理亞太區房地產研究部主管林若君指出,亞太區房地產市場今年去槓桿的情况料加快,估計將會有更多亞洲房地產持有者可能會被迫出售相關物業,當中,澳洲寫字樓料屬調整壓力最大的市場之一。

M&G英卓投資管理林若君指出,亞太區經濟今明兩年料平均增長2.5%至3%,較歐洲及美國經濟期內增長1%至2%為佳,而且亞太區通脹明年預料會回落至2%以下,亦比歐美溫和,相對上更有減息空間,因此該行與全球投資者溝通時,他們仍然繼續視亞洲為全球配置中的有效分散投資選項,以及可望提供穩定的風險調整後回報(Risk-adjusted Returns)。

不過,亞太區房地產短期面對的不利因素亦不容忽視。隨着美國聯儲局在2022年3月以來大幅加息5.25厘,聯邦基金利率上端現已高達5.5厘,亞太區不少國家亦跟隨加息,因此,過去兩年房地產相關債務一直帶來困擾,林若君認為,亞太區房地產市場今年去槓桿的情况料加快,原因是在更多貸款需要再融資的情况下,銀行卻進一步收緊貸款與價值之比(Loan -To-Value ratio)等借貸要求,而且去年房地產新增股本融資大跌,亦意味着今年可以投入市場的新資金減少。

銀行收水 房地產須去槓桿重新定價

林若君分析,當借貸成本高企的環境持續,便會為有貸款的房地產持有人帶來更大挑戰,從另一角度來看,當房地產貸款利率上升,意味着提供貸款者更好地得到補償,尤其是當銀行減少房地產貸款時,非銀行機構便可以填補此空缺,有潛力大幅增加在房地產貸款市場的份額。

在上述艱難的市場環境下,林若君估計,今年將有更多亞太區房地產持有者可能會被迫出售相關物業,雖然此去槓桿及重新定價的過程可能會令現時的資產持有人感到痛苦,但這也代表今年是以吸引價格買入資產的機會。她續說,假如利率可以穩定下來的話,相信房地產資產可能會提供吸引的長期價值機會,帶來最佳投資時期。

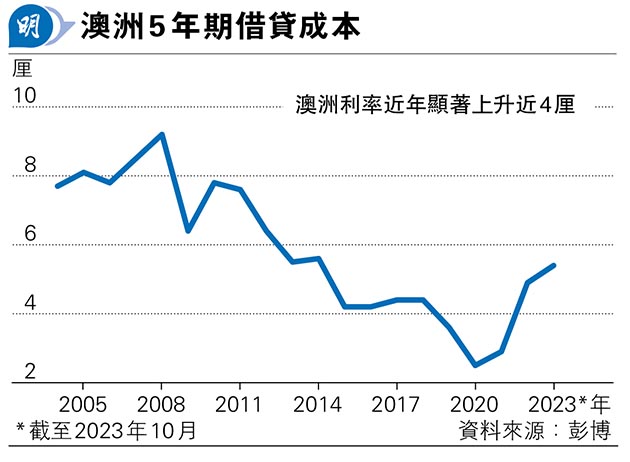

澳洲近年加息近4厘 商廈重災

林若君指出,由於澳洲利率近年顯著上升近4厘(見圖),因此澳洲房地產市場今年預期將會是亞洲各主要市場中面對最顯著價格下跌壓力之一,尤其是澳洲寫字樓市場沽壓更大,資本充足的投資者可能可以低於重置成本(Replacement cost)的價格買入資產。

個別物業或折讓求售

機構投資者可留意

M&G英卓投資管理的研究報告就澳洲房地產市場現况進一步解釋,指隨着利率近年已顯著上升近4厘,對當地房地產企業現金流及利息支付比率(interest coverage ratios)的影響將於今明兩年顯現,尤其是在2020至2021年低息時的利息成本僅2.5厘至3厘,現時就此再融資的利息成本將倍增至5.5厘至6厘。

該行認為,澳洲寫字樓資產價格可能下跌至令貸款與價值之比出現警號的水平,並引述世邦魏理仕預測,這帶來潛在高達15億澳元的融資缺口,因此個別物業持有人需要以折讓價求售,為機構投資者提供以吸引價格買入的機會。

領展投資澳洲寫字樓去年減值逾一成

可以留意的是,在本港地產股中,領展(0823)有投資澳洲寫字樓。而根據領展中期業績報告,截至去年9月底,澳洲辦公大樓(包括悉尼及墨爾本5項辦公大樓資產49.9%的估值)估值為82.35億元,較去年3月底的93.61億元下跌逾11.26億元或12.02%,主要由於資本化率攀升所致。