報章內容

瑞銀財富管理:美科技股續看好 港股低位料有支持

【明報專訊】回顧上半年環球股市,受惠人工智能熱潮的美股納指勁升近兩成,表現一枝獨秀,恒指僅上升3.94%,與MSCI亞太區指數期內錄得6.55%升幅比較屬跑輸大市,MSCI香港指數期內表現更差,下跌12.98%,在亞洲主要股市中僅略勝泰國。今期封面故事由瑞銀財富管理全球投資總監辦公室主管Mark Haefele及亞太區首席投資總監及投資總監辦公室主管陳敏蘭分析下半年本港、亞洲以至全球最新投資形勢。Haefele認為,息口、科技及選舉是下半年全球投資市場三大變數。陳敏蘭預期美國9月開始減息,港息料跟隨下跌,加上盈利增長料理想,MSCI香港指數表現料會改善,當中,尤其看好金融股,惟她提醒要留意若特朗普當選下屆美國總統,或進一步向中國加徵關稅的風險。

明報記者 葉創成

攝影 李紹昌

作為瑞銀財富管理全球投資總監辦公室主管, Mark Haefele上周是近5年來首次來港,向客戶講解下半年投資展望,其間亦就此接受《Money Tuesday》及其他傳媒訪問。Haefele形容,下半年對美國聯儲局、全球選民及投資者來說,均屬於決策時刻(Decision time),結果也會帶來重大投資啟示。

Haefele首先分析美國息口走勢,料隨着當地通脹下季持續放緩,聯儲局像歐洲央行一樣有減息空間,料當局9月便會開始減息0.25厘,年底前還有機會再減息0.25厘,再加上明年或再減息1厘,即至明年底前可望減息1.5厘,高息環境相對紓緩,這會引導人們把現金轉投其他資產,例如優質債券,因此Haefele相信美國10年期國債孳息率將回落至4厘以下。

特朗普向中國加徵關稅成潛在風險

不過,Haefele亦補充,美國11月總統大選候選人之一的特朗普曾表示,他一旦當選後會向亞洲所有產品加徵10%關稅、向中國所有產品加徵60%關稅,這料會導致美國通脹再次飈升,令聯儲局再沒有減息空間,故Haefele建議要密切留意事態發展。

Haefele表示:「對於全球投資者來說,最樂觀見到的美國大選結果是由拜登連任,國會則繼續分治,即現况維持不變,這有利現時政策延續。作為比較,特朗普若當選下屆美國總統,即使他在競選時表示要大幅加徵關稅的承諾不一定兌現,但始終會帶來很大不明朗因素。」

美工人採用AI 料可大增生產力

美國一旦開始減息,資金成本下降,對當地股市有利;而Haefele認為,不論聯儲局減息與否,美股投資亮點始終是人工智能,全球很多公司均在此領域增加資本開支,因此亦需要大量晶片及數據儲存,美國龍頭科技股明顯受惠,即使其股價2022年底以來已急升數以倍計,惟暫不存在泡沫,料升浪仍未完。

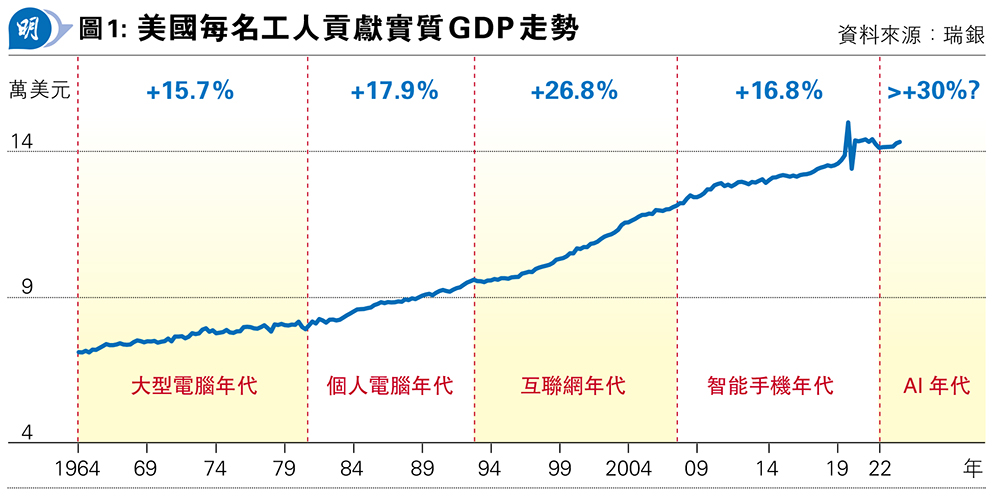

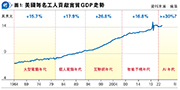

事實上,瑞銀財富管理研究報告認為,隨着人工智能2022年底開始在美國興起,可望提升美國每名工人每年對實質GDP貢獻逾30%,是過去大半世紀眾多數碼科技中最有效(見圖1),這自然亦會吸引愈來愈多公司投資於此新興科技。

美龍頭科企擁優勢 投資者普遍配置不足

對於美國人工智能興起帶來龐大投資機會,Haefele強調,現階段傾向投資於龍頭科技股:「個別美國龍頭科技股在全球人工智能領域具備完整生態系統,另一同業則在全球人工智能晶片有很高的市場佔有率,因此他們均有很強的現金流、很高的利潤率及很穩健的資產負債表,在可見將來可以投入巨額資本開支研發新產品及技術,這是其他公司難以比擬的優勢。所以我們也不是每間美國科技股都會投資,而是聚焦於高質素的上市公司。」

Haefele指出,雖然投資者普遍明白應該放眼世界尋找最佳賺錢機會,但大部分投資者現時仍然低配美國科技股,故他們真的有需要在此板塊上配置更多。

友邦新地領展拖累 MSCI香港半年跌13%

瑞銀財富管理陳敏蘭也表示,個人投資者往往有很強的「本土偏好」(Home Bias),傾向投資本地股票或其他資產,但事實上,真的需要在全球投資,才可以取得長期較佳回報及分散風險。《Money Tuesday》認為,經歷恒指2020年至2023年歷來首次連續4年按年下跌後,不少港股投資者均有切膚之痛,認同要分散投資。即使恒指今年上半年上升3.94%,暫扭轉過去4年跌勢,惟與MSCI亞太區指數期內錄得6.55%升幅比較,仍屬跑輸大市。

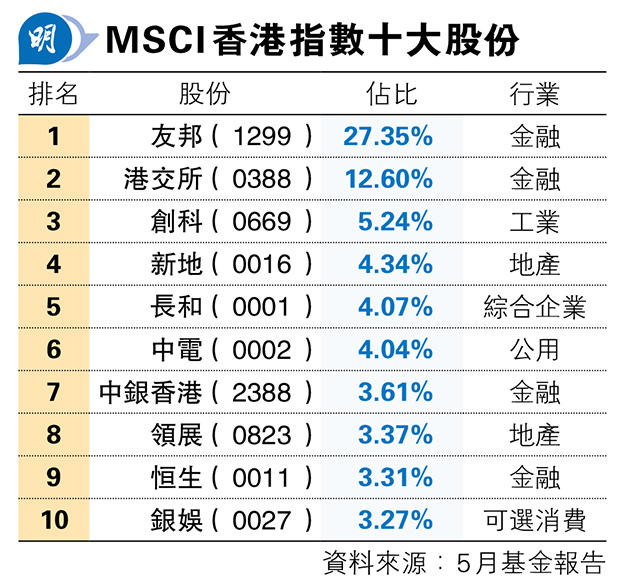

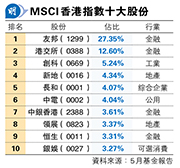

值得留意的是,恒指今年上半年升勢由中資股主導,期內業務以本港為主的藍籌股價表現並不理想,更能反映後者表現的MSCI香港指數期內下跌12.98%,與MSCI亞太區指數期內錄得6.55%升幅比較,跑輸近20%。《Money Tuesday》翻查資料,在MSCI香港指數十大股份(見表)中包括友邦(1299)、新地(0016)及領展(0823),其股價在上半年分別大跌22.11%、20.01%及30.78%,的確表現頗差。

憧憬三中全會為經濟提供指引

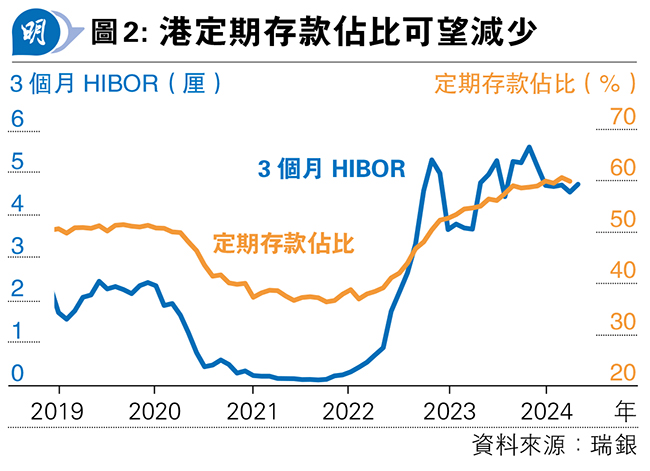

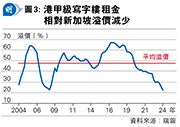

陳敏蘭分析,香港經濟近年面對不少宏觀挑戰,例如中美關係緊張、港息隨美息上升,以及中國經濟增長放緩等,因此MSCI香港指數上半年亦顯著跑輸亞太股市。向前望的話,她認為不用過分悲觀,指即使地緣政治料仍困難,但假如美國一如預期於9月開始減息0.25厘及在明年底前累積減息1.5厘的話,港息亦會跟隨回落,故3個月香港銀行同業拆息(HIBOR)現已從去年高位回落,若這趨勢持續,定期存款佔整體存款比例可望減少(見圖2),更多資金流入實體經濟及投資市場。

另外,陳敏蘭指出,中國經濟除了今年可望實現5%的增長目標外,投資者更期望本月中召開的中共第20屆三中全會可為中長期經濟增長路徑提供指引,以上利好因素對香港經濟均屬正面。

港甲廈租金跌住宅撤辣 有利營商環境

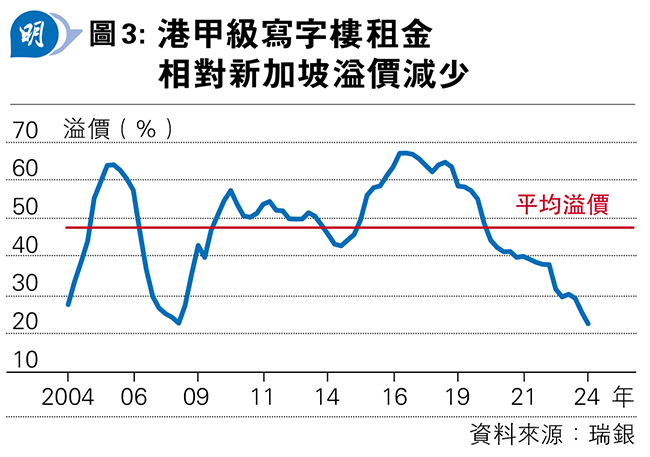

近年不少人將香港與新加坡的競爭力比較,本身是新加坡人的陳敏蘭指出,隨着香港甲級寫字樓租金2019年以來反覆回落,而期內新加坡甲級寫字樓租金卻上升,兩者之間的差距已經收窄至近20年低位(見圖3),因此香港營商競爭力亦有所上升。

陳敏蘭續說,目前新加坡向當地消費者徵收9%商品及服務稅(GST),而且外國人購買新加坡住宅也需要繳付60%稅率,而香港向來不設GST,今年2月住宅樓市全面「撤辣」後也沒有向外國買家徵收買家印花稅(BSD),故香港的低稅率及簡單稅制的確仍是重大營商優勢。

料MSCI香港指數今明兩年盈利均升9%

綜合上述分析,陳敏蘭預測,MSCI香港指數成分股今明兩年平均盈利增長均為9%,可望為該指數帶來支持,當中,她比較看好金融股。

另外,陳敏蘭也認同Haefele上述觀點,指若特朗普勝出11月美國總統大選重返白宮,他可能將會向中國所有產品加徵60%關稅,這料會導致美國通脹再次飈升,令聯儲局再沒有減息空間外,中國經濟增長亦會進一步放緩,均不利本港經濟及股市表現。

買中資股宜採槓鈴策略 增長股高息股兼備

陳敏蘭也重申,即使個人投資者往往有很強的「本土偏好」,傾向投資本地股票或其他資產,但真的需要分散投資,才可以取得長期較佳回報。因此,在港股以外,她認為亦可以槓鈴策略(barbell strategy)投資中資股,即一方面投資具高增長潛力的中資科網龍頭股,另一方面亦投資內銀、電訊及能源等中資高息股。

既然要分散投資,當然亦可投資中國以外的亞洲股市,當中,陳敏蘭看好簡稱為「ABC」的投資機會:「A」為「AI」(人工智能);「B」為「Bank」(銀行),指具增長潛力的印度、印尼及菲律賓大型銀行股;「C」為「Consumption」(消費),指在東盟及印度具結構增長潛力的消費股。

(本網發表的文章若提出批評,旨在指出相關制度、政策或措施存在錯誤或缺點,目的是促使矯正或消除這些錯誤或缺點,循合法途徑予以改善,絕無意圖煽動他人對政府或其他社群產生憎恨、不滿或敵意。)